投資信託の様々な試算を行なってきた結果から思ったのですが、実は「リスクの高い商品を無理に運用する必要は無いのでは?」と思ったのです。

多くの人は理想的な複利に達しない運用成果に終わる可能性があることを示しています。

いずれも1万回の乱数計算を行なって導いたもので、運用年数が長くなるほど、またはシャープレシオの低い商品ほど、理想的な複利からは脱落します。

しかし、平均値としては理想的な複利よりも良い成績になりやすいため、確率的には「少数の大儲けできる人と、理想的な複利以下で終わる多数の人」というイメージが描けるのです。

つまり、自分自身が「理想的な複利以下で終わる多数の人」に属するなら、最初からリスクを抑えて運用し、より堅実に利益を取りにいったほうがよいのでは、という話です。

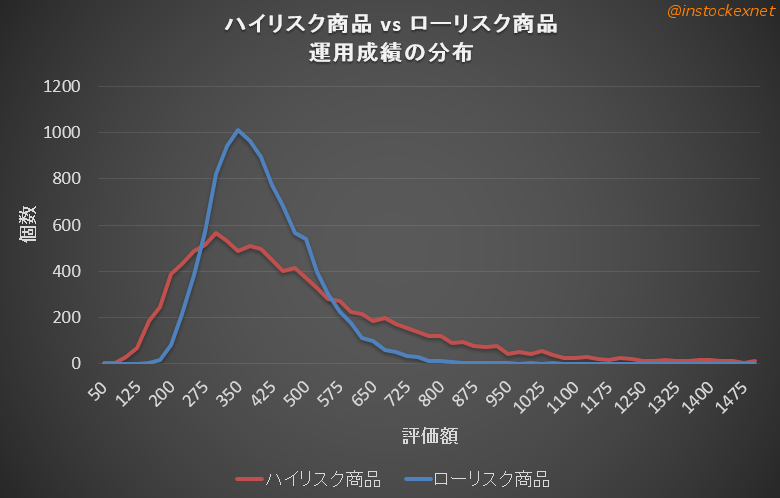

そこで今回は、ハイリスク商品とローリスク商品を、つみたてNISAの期間である20年運用したと仮定し、その運用成績を統計的に比較しようという話題を紹介します。

[スポンサーリンク]

今回やりたいこと

ハイリスク商品(シャープレシオの低い商品)は、そのリスクの高さゆえに、

- 将来の元本が割れる確率が高く推移する

- 理想的な複利運用にならない確率が高い

ことがわかっています。

それならば、無理にリスクの高い投資信託を買わずとも、ローリスクローリターンな投資信託を買ったほうが良いのでは?とちょっと思うようになってきました。

つみたてNISAなどでは、「非課税を最大限に生かすために株式100%で運用しよう」とは言いますが、値動きが大きすぎて、途中でやめてしまっては意味がないですしね。

そこで、今回は、

- ローリスク:4資産均等配分(リスク:9.8%・リターン:4.4%・シャープレシオ:0.45)

- ハイリスク:先進国株式(除く日本)(リスク:18.6%・リターン:5.9%:シャープレシオ:0.32)

のそれぞれでモンテカルロシミュレーションを行い、最終的な運用成績の分布を比較しようと思ったわけです。

なお、今回の計算では、毎月1万円の積立投資を20年間行なったとして、正規分布を前提とした乱数シミュレーションで1万回の計算を行います。

20年間「運用」し、運用成績と人数に分布を比較する

乱数のシミュレーション結果

というわけでやってみました。

まずは、予想される運用成果の分布です。

単純に毎月積み立てて貯金した場合の評価額は240万円(1万円 × 12ヶ月 × 20年)となります。

| ハイリスク商品 (先進国株式) |

ローリスク商品 (4資産均等) |

|

|---|---|---|

| 最高評価額 | 3,147万円 | 1,394万円 |

| 平均値 | 468万円 | 391万円 |

| 理想的な複利 | 437万円 | 373万円 |

| 中央値 | 403万円 | 375万円 |

| 最頻値 | 279万円 (32個) |

372万円 (53個) |

| 最低評価額 | 35万円 | 128万円 |

| ハイリスク商品 (先進国株式) |

ローリスク商品 (4資産均等) |

|

|---|---|---|

| 平均値以上 | 39.05% | 44.12% |

| 平均値以下 | 60.95% | 55.88% |

| 理想的な複利以下 | 55.79% | 49.36% |

| 中央値以下 (元本割れ除く) |

33.71% | 44.64% |

| 元本割れ | 16.29% | 5.36% |

なんと、「最頻値」が逆転してしまった

最頻値とは、もっとも出現した数の多い値のことです。

統計学における最頻値(さいひんち)またはモード(英: mode)とは、データ群や確率分布で最も頻繁に出現する値である

今回の計算では、

- 最頻値だけ見ると、ローリスクな商品のほうがハイリスク商品よりも高い評価額になっている

- ハイリスク商品はリスクを取っているにも関わらず、中央値はわずか28万円の差しかない(仮に積立額を3万円にすると、84万円の差)

という結果を得られました。

市場次第ではありますが、場合によっては4資産均等配分を買ったほうが儲かるかもしれない、という結果になってしまっています。

残念ながら、債券市場はかなり歪みが生じており、今後のパフォーマンスは過去20年間のパフォーマンスよりも低くなる可能性が高いと思います。

とはいえ、「値動きが大きすぎて、積み立てを止めてしまうリスク」を考えると、やはり4資産均等配分型も捨てたもんじゃないと思うわけです。

先進国株式ファンドに20年積み立てた運用結果の最頻値が「たった」39万円の利益ってのがちょっと酷いですw

個数は「32個」なので、出現率は高くないんですが。

出現頻度をグラフにすると

ハイリスク商品は275万円より低いところと、575万円より高いところで、ローリスク商品より多く分布する傾向にあります。

自分が幸運かどうか(575万円より高い運用成績が出るか)を賭ける感じにも見えてしまいますね。

無理にハイリスク商品(株式100%のファンド)を買う必要はないのでは?

先に述べたように、つみたてNISAなどでは「非課税を最大限に生かすために株式100%で運用しよう」と言われます。

例えば、以下のコンテンツでは先進国株式60%、新興国株式40%でのポートフォリオを提案しています。

つみたてNISA、メリットを最大限生かしデメリットを抑えた運用方法とは? | モーニングスターつみたてNISA総合ガイド

しかし、今回のシミュレーション結果によれば、最頻値や中央値ベースで見れば、ハイリスク商品もローリスク商品もさほど変わらない結果になる可能性がわかります。

個人的に、この結果を見る限りは、無理にハイリスク商品を買う必要はないのでは?と感じるようになりました。

補足:運用成績がばらつくのはシャープレシオが悪いから

ハイリスク商品(今回の場合、日本を除く先進国株式)の運用成績がばらつくのは、シャープレシオが悪いからです。

シャープレシオの低い商品は、リターンに対してリスクが高くなっているため、最終的な着地点にもばらつきが生じます。

過去20年間で、以下の記事で比較した4つの資産クラス(日本株式、米国株式、日本を除く先進国株式、新興国株式)のうち、最もシャープレシオが良かった市場は米国市場です。

ここまでの結果を踏まえると、株式インデックスファンドで高いリターンを得るためにS&P500(著名な米国株式500銘柄から成る指数)を買う人が多いのも納得できますね。

なお、S&P500に投資する商品として、eMAXIS slim 米国株式(S&P500)やiFree S&P500 インデックスなどがありますね。

[スポンサーリンク]

まとめ

- ハイリスクな商品(先進国株式)とローリスクな商品(4資産均等配分)をモンテカルロシミュレーションにて比較した

- その結果、平均値ベースではハイリスク商品が上回るが、中央値や最頻値ベースでは、ローリスク商品と大差がなく、むしろ最頻値は逆転してしまっている

- ハイリスクな商品はリスクが高い(シャープレシオが低い)ので、最終的な着地点がローリスク商品より悪くなる可能性も

ちなみに、過去のデータに基づく限り、ローリスク商品のほうが価格変動が小さく収まりやすいので、ライフプランを立てやすいメリットもあります。

その代わり、大きくお金が増える可能性は低いので、大きなお金を得るためには、収入をコントロールすることが求められます。

他のモンテカルロシミュレーションの記事は以下よりご覧ください。