米国の著名な企業約500社から成る「S&P500指数」を例題に、「複利計算」の利回りについて解説したいと思います。

最近こんなやりとりがあったので、ちょっと自分でデータを確認してみたくなったのです。

コメントありがとうございます!

もちろん過去のデータから未来を予測する事が必ずしも正しいとは限りません。

ただ、S&P500を20年間保有すれば最低でも年7.68%の利回りをもたらして来たのは紛れも無い事実です。最高ではなく、最低の利回りで7.68%です。— Portfolio Checker公式アカウント (@dgqbpvAi9G9YydF) 2019年9月26日

S&P500を20年間保有すれば最低でも年7.68%の利回りをもたらして来たのは紛れも無い事実です。最高ではなく、最低の利回りで7.68%です。

たしかに、S&P500指数(米国株式)のリターンは過去100年以上にわたって記録され、インフレ調整後の利回りでおよそ6%後半という数値が得られています。

しかし、そのリターンを日本の投資家が享受できるかはまた別の話で、この利回りだけを鵜呑みにすると将来の人生設計が狂ってしまうかもしれません。

結論を述べると、つみたてNISAを利用する日本の投資家がS&P500指数連動の商品に長期間(例えば20年間)投資したとして、20年間の運用実績が利回り7.68%を超えるかは極めて懐疑的です。

その原因は以下のような理由が挙げられます。

- 価格変動(リスク)があるので、投資家が享受する利回り(幾何平均利回り)は算術平均利回りよりも低くなる

- 日本円と米ドルの為替リスクの影響で、幾何平均利回りはさらに下がってしまう

myINDEXのデータを利用する限り、過去20年で投資家が享受できた幾何平均利回りは4%台です。

今後も日本の投資家がS&P500指数に積み立てて、20年間運用した際に得られる利回りは3~4%程度と筆者は想定します。

なお、S&P500指数に投資できる商品は以下をご覧ください。

[スポンサーリンク]

おさらい:複利計算を鵜呑みにすると危険

リスクはリターンを蝕む

複利計算はかならず「価格変動(リスク)」を考慮して

東北投信をよくご覧の方ならご存知だと思いますが、この手のリスク(価格変動)を考慮しない複利計算は危険です。

価格が変動する金融商品(この価格変動を「リスク」といいます)は、価格変動が大きいほど、投資家が享受できるリターンが低くなる傾向にあるので、リスクを考慮しない計算は極めて理想的で非現実的なのです。

最近、日経新聞にもこんな記事が出ていましたね。

つみたてNISAの場合、過去5年間の対象ファンドの平均リターンは年率5.24%。しかし、始めてから20年目の運用成績は3分の1の確率で年率3%を下回る。(中略)

リスク商品の将来価値の算定はこんなに単純ではないのに、金融庁のサイトがあたかもリスクのない定期預金に毎月お金を預けているような計算結果しか示さないことだ。筆者も含め、日本経済新聞でもときどき単純な試算をするので、あまり他者を責められないが、金融工学の知恵を借りると、リスク商品の長期的な運用成果は「1世帯当たりの貯蓄額」の分布のように、多くのケースでは平均値に届かない。

これは金融庁が提供する複利計算シミュレータが問題だ、との指摘です。

これは良くある複利計算機で、毎年x%ずつ、一定の比率でお金が増えて行くことを前提にしたものです。

しかし、実際の金融商品は毎年一定の比率でお金が増え続けることはありません。

「ある年は大きくお金がふえ、またある年はお金が減り、そして長い目ではゆるやかにお金が増えて行く」というのが資産運用のイメージです。

計算事例:リスクが高いほどリターンが低くなる

実際に計算してみましょう。

例えば野村アセットマネジメントの計算ツール「投信アシスト」を使い、毎月2万円を20年間積み立てた場合の将来予測を行ないます。

すると、リターンに対してリスクの数値を高めるほど、最終的に得られる資産の予測値は低くなっていきます。

- 将来シミュレーションでリターン2%・リスク1%で計算 → 585万円

- 将来シミュレーションでリターン2%・リスク5%で計算 → 565万円

- 将来シミュレーションでリターン2%・リスク10%で計算 → 533万円

※1万円未満を切り捨て

これがリスクの影響です。

株式も債券も、元本保証でない金融商品はすべて、このリスクを考慮しなければいけません。

しかし、ネット上の多くの複利計算機は単純な複利計算を実行するもので、リスクを考慮しないものが多いです。

だから、将来の運用損益を考えるときには、かなり控えめに見積もったほうが現実的なのです。

アセロラはちゃんとリスクも考慮してますよ!

算術平均利回りと幾何平均利回り

ところで、先ほどのツールの計算で、投資家が実際に享受できた利回りを計算すると以下のようになります。

- 将来シミュレーションでリターン2%・リスク1%で計算 → 585万円(幾何平均利回り2%)

- 将来シミュレーションでリターン2%・リスク5%で計算 → 565万円(幾何平均利回り1.6%)

- 将来シミュレーションでリターン2%・リスク10%で計算 → 533万円(幾何平均利回り1.1%)

この投資家が実際に享受できた利回りは「幾何平均利回り(きかへいきんりまわり)」と呼ばれます(逆に、一般的に使われる利回りは「算術平均利回り(さんじゅつへいきんりまわり)」であることが多いです)。

算数が好きな方は以下の記事が役立つと思います。

算術平均リターンと幾何平均リターンの違いはボラティリティで決まる | イクメン・ファンドマネージャーがFP転身を目指すブログ

リスクがゼロの場合、算術平均利回りと幾何平均利回りは同じになります。

しかし、リスクがゼロより大きい場合、「算術平均利回り > 幾何平均利回り」の関係が成り立ちます。

例えばネット上のFPらが書くコラムなどで利回りの話が出た場合、それが算術平均なのか幾何平均なのかは注意して読む必要があります(大抵は算術です)。

本題:S&P500指数に投資して最低利回り7.68%を享受できたか

過去20年のデータでは:利回りは4.23%

では、これを検証しましょう。

S&P500を20年間保有すれば最低でも年7.68%の利回りをもたらして来たのは紛れも無い事実です。最高ではなく、最低の利回りで7.68%です。

この7.68%のデータの出所はわかりませんが、例えばmyINDEXでの2019年9月27日時点の「S&P500(円)(配当込み)」の運用成績は以下のように示されます。

この時点で利回り7.68%を下回っているわけですが・・・、それはともかく、このリターンは算術平均利回りです。

そこで、以下の数式を利用して、ここから幾何平均利回りを算出してみましょう。

幾何平均 = 算術平均 – 0.5 × (標準偏差)^ 2

出典:アセットアロケーションの最適化

この計算式を利用すると、幾何平均利回りは4.23%と求まります。

つまり、この期間に日本からS&P500指数連動の商品に投資していた人は、20年間でおおよそ4.23%の利回りを得たことを意味します(手数料など除く)。

過去30年に広げてみると:6.96%

myINDEXのデータでは過去30年の運用成績のほうが良いですね。

ここから求まる幾何平均利回りは6.96%で、この成績なら投資家もきっと大満足でしょう(7.68%には届きませんが)。

利回り7.68%はどこから?

「ドル建て・インフレ考慮なし」で運用した場合?

おそらく、米国でインフレを考慮せずドルベースで運用したときに得られる利回りのことだと思います。

米国株式がインフレ調整後で6%台の利回りというのは割と有名だと思いますが、7.68%という数値の出所は筆者はちょっとわからないです。

追記:この出典は英語版Wikipediaのデータみたいで、20年で平均化したときの2016年のデータだそうです。

ドル建てデータ利用時の注意点:為替リスクを無視してはいけない

出典:SBI証券

日本からS&P500指数などに投資する場合、日本円と米ドルの為替リスクを無視してはいけません。

例えば、myINDEXのS&P500指数を円建てとドル建てで見た場合のリターン・リスクは以下のように変わります。

★S&P500指数(ドル建て・配当込み・20年)

- リターン:6.1%(算術平均)

- リスク:14.6%(標準偏差)

- 幾何平均利回り:5.03%

この為替リスクは強烈で、なんと幾何平均利回りを約1%近くも押し下げる効果を持っています。

日本から米国の資産に投資するときに、この為替リスクのことを無視して利回り計算をしてはいけません。

ドル建ての利回りで計算しても、それは実現不可能なのですから。

将来のS&P500指数の利回りはもっと低いだろう

このあたりは前々から書いてますが、将来の米国株式の利回りはもっと低くなると予想されています。

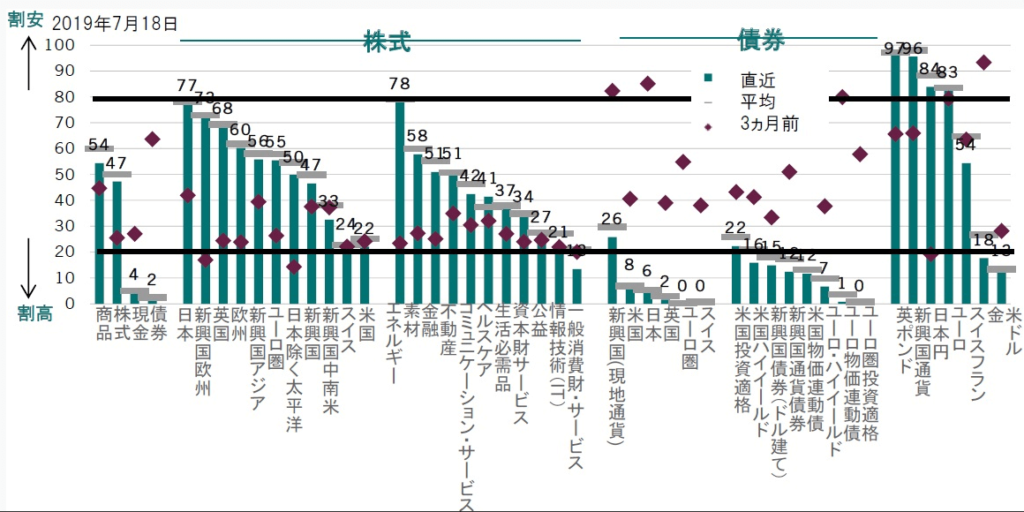

なぜなら、米国市場は他の市場に比べて割高感が強いからです。

ピクテ・マルチアセット・ストラテジー 2019年8月 | 幻冬舎ゴールドオンライン

出典:ピクテ・マルチアセット・ストラテジー 2019年8月

米国に限らず、世界的に金余り感が強く、安定的なリターンを期待できるものから選択肢がなくなっているような現状です(債券利回りがマイナスになるように)。

そんな中で非現実的に高い利回りをベースにした「皮算用」で、将来のスケジュールを立てるのは注意すべきです。

特に、人生設計・ライフプランを考える際には、資産運用の想定利回りはせいぜい2~3%ぐらいに留めておき、それより良い成果が出たら「ラッキー」程度に考えることをオススメしておきたいです。

[スポンサーリンク]

まとめ

- 算術平均利回りと幾何平均利回りの違いに注意。価格変動(リスク)がある場合、「算術平均利回り > 幾何平均利回り」となる。積み立てで運用する投資家が享受できるのは後者の幾何平均利回り

- 過去20年、ないし過去30年のS&P500指数の幾何平均利回りは4.23~6.96%

- 日本から米国を含む海外に投資するときは為替リスクを忘れない。為替リスクの大きさも投資リターンを下げてしまう

いろいろ言いたいことが混じってしまいましたが、とにかくリスクを考慮しない複利計算は理想的で非現実的な結果になりやすいことを知っておいて欲しいです。

ネットの上のコラムには、「利回りx%で運用すると」というシミュレーションが多いです。

こういう話を見かけたら、「実際の利回りは、価格変動がある分だけx%よりも低くなるんだな」と考えるようにしてもらえると嬉しいです。