2020年初来からの時価総額ウェイトとイコールウェイト(均等ウェイト。等金額ウェイトとも)のパフォーマンスについて比較します。

コロナショック後の市場は、パフォーマンスが良い銘柄と悪い銘柄の差が大きくなっています。そこで、このような銘柄間の差が激しい状況下で時価総額ウェイトとイコールウェイトがどのような成績になっているのかを調べてみました。

なお、米国株だけを見ると見誤る可能性があるため、この比較では日本株とカナダ株という、米国株とは特徴の異なる市場も比較に加えました。

結論を述べると、時価総額ウェイトの上位構成銘柄にどのような銘柄があるかで、比較結果は大きく変わりました。一概にどちらが正しいとは言えないのが面白いところですね。

[スポンサーリンク]

各国のイコールウェイトETFを見てみる

今回は、3つの株式市場を例に、2020年初来からの最高値からの下落率を比較してみました。

★参照した市場と使ったETF(カナダのみ使った指数)

- 米国:RSP、VOO

- 日本:EWJE、EWJ

- カナダ:TSX60指数

今回はイコールウェイトETFとして「RSP(Invesco S&P 500 Equal Weight ETF)」、「EWJE(iShares MSCI Japan Equal Weighted ETF)」を利用します。また、カナダ市場は「S&P TSX60 Equal Weight Index」という指数のデータを使いました。

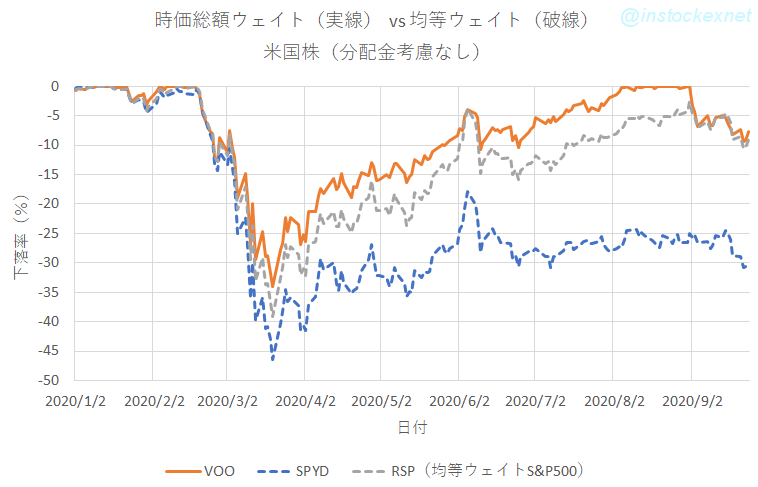

米国株

アメリカの著名なイコールウェイトETFとしてRSPがあります。これを時価総額の代表であるVOOと比較しました。

米国株は時価総額ウェイトが勝りました。RSPも3月に大きく下落した後、下落前の最高値に戻せていません。一方でVOOは8月に下落前の最高値まで戻しました。

RSPとVOOの比較は以下の記事でも行っており、最近の米国株のパフォーマンスが時価総額の大きいGAFAM(米国のビッグテック)依存になっていることを紹介しました。イコールウェイトのRSPはGAFAMの保有比率がかなり少ないので、その分だけ成績が悪くなりました。

日本株

米国で購入できる日本株ETFとして、EWJ(時価総額ウェイト)とEWJE(イコールウェイト)を比較しました。

日本株はわずかな差で時価総額ウェイトが勝りました。EWJは9月に下落前の最高値に戻せたのに対し、EWJEは未だ最高値に戻せていません。つまり、米国株の例と同じで上位構成銘柄の成績の差が両者の差につながっています。

とはいえ、米国株ほどの大きな差ではないですよね。

EWJの上位構成銘柄はトヨタやソニー、ソフトバンクに任天堂など、業種がばらばらです。加えて、1銘柄あたりの比率は多くても3%台と、程よく分散されています。つまり、EWJとEWJEの2つのETFのパフォーマンスが似た背景には、時価総額ウェイトの偏りがなく、イコールウェイトと比較的似ている点が理由だと思います。

カナダ株

もう一例としてカナダ株式を紹介します。以下はTSX60という大型株の指数を時価総額ウェイトとイコールウェイトで運用した場合の成績です。

カナダ株の場合、未だ3月前の水準には戻せていないものの、イコールウェイトがより早く値を戻してきました。

カナダ市場の場合、「カナダ5大銀行」と呼ばれる金融株5銘柄が時価総額の上位に位置しています。最近でこそ、ショピファイが時価総額1位になりましたが、その他の銘柄は金融や原油関連銘柄などオールドエコノミー銘柄ばかりです(そして、いずれもコロナショックで株価が低迷しているセクターです)。

S&P TSX60 Equal Weight Index(均等ウェイト)を時価総額比率のものと比べてみる | みらいのカナダ株式投資大作戦

つまり、カナダ株の場合は低迷しやすい企業の比率を抑えたイコールウェイトのほうが良かったと言えます。米国株とは逆に結果ですね。

コロナ感染症とイコールウェイトETF

今回の感染症の流行は、特定のセクターに強い影響を与え、その対策として世界各国で金融緩和の拡大(= 債券金利の低下)という政策が行われました。つまり、ほぼ無事な企業と苦しい状況にある企業の差が激しいのです。

米国株は、GAFAMに代表される時価総額の大きなハイテク銘柄が買われたので、時価総額ウェイトのETFがいち早く値を戻しました。

一方、カナダ株は、原油安や金融緩和の影響で上位構成銘柄が低迷したため、イコールウェイトETFがいち早く値を戻しました。

この2つの市場から得られた教訓は、今後イコールウェイトのETFに投資する上でかなり重要な知見なんだろうなと思ってます。スマートベータ系の本にはこんなことは書いてませんね!

言い換えると、市場特性に応じて時価総額とイコールウェイトを使い分けできそうですが・・・、そもそもイコールウェイトETFは多くない or ネット証券で買えないことが多いので無理そうですw

[スポンサーリンク]

まとめ

- 米国株、日本株、カナダ株の3つの株式市場について、時価総額ウェイトとイコールウェイトの成績を比較

- 時価総額の大きい企業のパフォーマンスが良い場合には時価総額ウェイトがイコールウェイトを上回る。逆の場合にはイコールウェイトが上回る

- 上位構成銘柄の特徴を見ることで、最適な運用方法を見出すことができる・・・かもしれない

余談

2020年3月の最大下落率を見ると、どの市場も時価総額ウェイトよりイコールウェイトのETFのほうが大きく落ちています。見かたを変えると、より大きく下落したイコールウェイトETFは、その後の戻りで時価総額ウェイトの戻りを超えている局面もあります。

つまり、イコールウェイトは値動きの大きい、少しリスキーな配分であることは忘れないようにしたいですね!