eMAXIS slim 全世界株式(オール・カントリー)と楽天・全世界株式インデックス・ファンドの全世界株式ファンドのどちらを選べばよいか、というお話。この「楽天全世界 vs eMAXIS slim 全世界」比較、だいたい以下の3つの理由で、何となく結論が導かれることが多いです。

★よくある「楽天全世界 vs eMAXIS slim 全世界」比較の結論

- オルカンの信託報酬が安いので優秀

- 楽天VTはバンガードのETFに投資しているので、バンガードが好きな人に向いている

- 楽天VTは小型株(※)比率が高いので、小型株に投資したい人に向いている

※時価総額の小さな銘柄

このうち、小型株の観点から詳しく解説している記事は見たことがありませんでした。

そこで今回は、eMAXIS slim 全世界株式(オール・カントリー)と楽天・全世界株式インデックス・ファンドの小型株部分を掘り下げてみることで、どちらを選ぶかを判断しようと思います。

[スポンサーリンク]

組み入れ銘柄から見る楽天VTとオールカントリーの違い

eMAXIS slim 全世界株式(オール・カントリー)と楽天・全世界株式インデックス・ファンドの違いの1つが小型株比率の違いです。楽天・全世界株式インデックス・ファンドは全世界の小型株まで投資対象に加えるのに対し、eMAXIS slim 全世界株式(オール・カントリー)は小型株を含めません。

楽天VTとオルカンの違いについて、小型株に関連する部分だけ比較したのが下表です。楽天VTは小型株が含まれる分だけ、保有銘柄数が多く、上位構成銘柄の比率が小さくなっています。

厳密には楽天VTが投資するVTの特徴ですね。

| 楽天VT | オルカン | |

|---|---|---|

| 銘柄数 | 8787 | 2990 |

| ベンチマーク | Global All Cap | ACWI |

| 上位10銘柄の比率 (%) | 13.10 | 14.98 |

| 最も時価総額 小さな銘柄 (ミリオンドル※) | 31 | 108.59 |

※ベンチマークのファクトシートに基づく

実際のところ、楽天VTもオールカントリーも、運用成績の良し悪しは時価総額の大きな株(大型株)に左右されるので、小型株の比率の違いが劇的な差につながることは考えにくいです。

さて、この比較を考える上で、小型株のパフォーマンスが上がるのかを知っておいたほうが良いと思うので解説していきます。

小型株を組み入れる効果

景気循環性とサイズプレミアム

★オールカントリーに対し、楽天VTが小型株を投資先に含めることで生じる効果

- 景気循環性が高まる(価格変動リスクが高まる)

- サイズプレミアム(小型株効果)の恩恵(リターンの向上)

実は楽天VTとオールカントリーは、得意とする相場がやや異なることを知っていましたか?

というのも、楽天VTが投資対象とする小型株には景気循環性があり、不況(リセッション)からの回復期に強く、景気のピークを越えると大型株に劣る傾向を持っています。

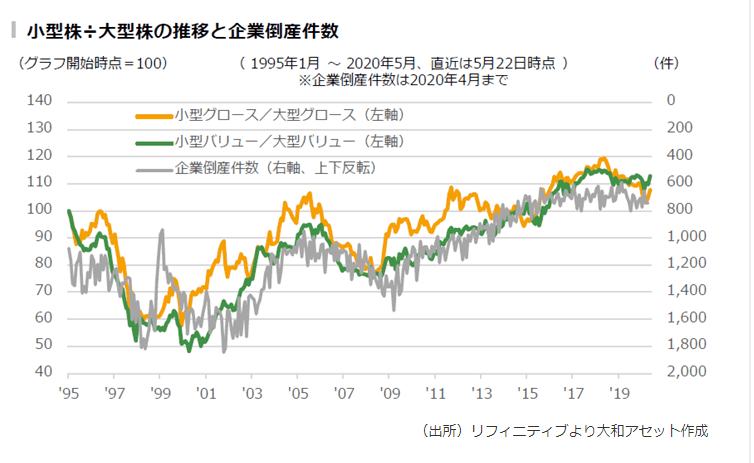

例えば日本株の事例を見ると、小型株のパフォーマンスは企業倒産件数よりやや先行する形で動いています(下図)。これは小さい企業は財務や経営が脆弱な点と、大企業よりも早く成長しやすい点が株価に表れている可能性があります。

出典:規模とスタイルで見た国内株式市場動向 | 大和アセットマネジメント

ところで、小型株にはサイズプレミアム(小型株効果)があります。書籍「ファクター投資入門」によると、小型株がサイズプレミアムを持つ理由は、上述の景気循環性から、リスクの高い株式は高い期待リターンで報われるべきだと述べられています。

これらの特徴を勘案すると、小型株を投資先に加える楽天VTはオールカントリーに対して、パフォーマンスの景気循環性が高まる代わりに、サイズプレミアムの恩恵を受ける、ややハイリスクハイリターンなパフォーマンスになる可能性を指摘できます。

実際、米国上場の2つのETF(VTとACWI)を比較すると、VTのほうが年成長率も利回りの標準偏差も高くなっています(下表)。この2つのETFは楽天VTとオールカントリーの関係に似ているため、楽天VTとオールカントリーもこれに近い結果になると予想されます。

| VT | ACWI | |

|---|---|---|

| 年成長率 (CAGR) | 9.27 | 9.14 |

| 標準偏差 (Stdev) | 15.09 | 14.85 |

| 投資対象 | 全世界株式 (小型株を含む) | 全世界株式 (小型株を除く) |

出典:Portfolio Visualizer。CAGRは高いほど高い利回り。Stdevは高いほどリターンのブレが大きい

大型株のバブル崩壊の回避・軽減

もう1つの特徴として、楽天VTは時価総額インデックスが大型株の成績に依存しやすいデメリットを軽減できるかもしれません。

というのも、小型株を加えると投資信託の上位構成銘柄(大型株)の比率が相対的に小さくなります。そのため、上位構成銘柄がバブル相場だった場合に、その崩壊ショックを「多少」軽減できるかもしれないのです。

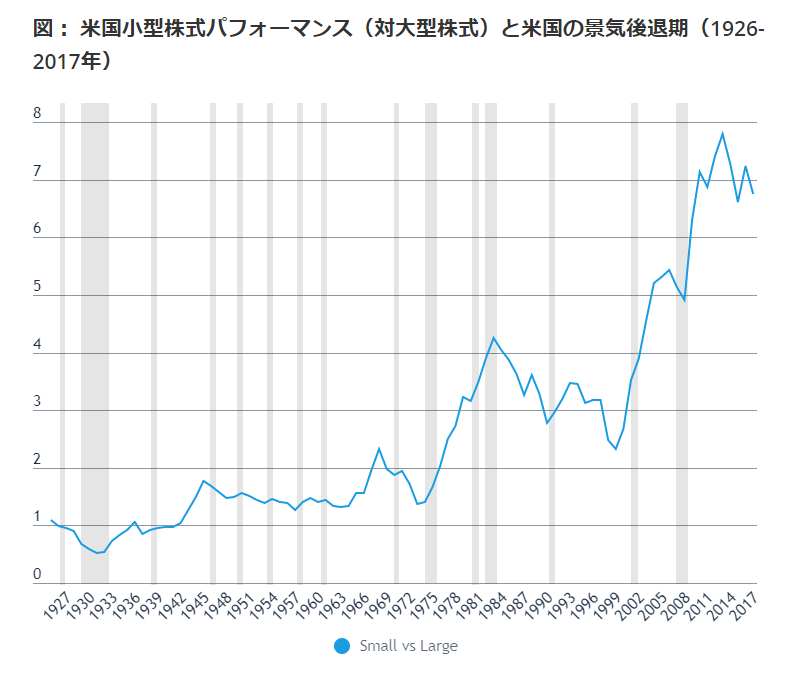

例えば、1970年代の米国では、「ニフティフィフティ」と呼ばれる大型株バブルがありました。このバブル崩壊以降、高いパフォーマンスを出したのが小型株です。以下は大型株に対する小型株のパフォーマンスで、バブル崩壊後の1970年代中盤から1980年代にかけて強く上昇しています。

出典:中小型株投資:リスクを理解する | アバディーン・スタンダード・インベストメンツ

同様に2000年代のITバブル崩壊後も小型株のパフォーマンスが上がっています。この時はリーマンショックに伴う景気後退まで小型株が高いパフォーマンスを出し続けました。

このような大型株特有のバブルを、楽天VTは「多少」回避できるかもしれません。

投資判断

ここまでの結果から、高いリターンを期待したい投資家は楽天・全世界株式インデックス・ファンドを選んだほうが良く、値動きを抑えたい投資家はeMAXIS slim 全世界株式(オール・カントリー)を選んだほうが良いと筆者は考えます。

現実問題として、信託報酬の差があるため、記事執筆時点では、より低コストなeMAXIS slim 全世界株式(オール・カントリー)のほうが有利だと思います。

ですが、「小型株が不況(リセッション)からの回復期に強い可能性」「大型株のバブル崩壊を多少軽減する可能性」をもつ楽天VTは、オールカントリーよりも少しだけ株価の低迷期間を短く見せてくれる可能性を持っていると思います。

[スポンサーリンク]

まとめ

- eMAXIS slim 全世界株式(オール・カントリー)と楽天・全世界株式インデックス・ファンドについて、小型株の観点から特徴を比較

- 楽天・全世界株式インデックス・ファンドはややハイリスクハイリターンな特徴になりうる。また景気循環性がやや高まる

- eMAXIS slim 全世界株式(オール・カントリー)は値動きを抑えたい・大型株の成長に期待したい投資家向け

というわけで、同じに見えるけど、実は少し異なる特徴を持つ2つの全世界株式ファンドでした。他の全世界株式ファンドも含めた比較は以下の記事で行いましたので、現在銘柄選択中の方はぜひ合わせてご覧ください。

米国株の人気商品についても似たような比較を行ったので、こちらもぜひご覧ください。