今日のインスタは「全世界株式(除く日本)」の話題なので、記事もオルカンと除く日本の話題にしてみます。結論から述べると、

★オールカントリーと「除く日本」を選ぶ際の判断ポイント

- リターン重視。または米国株に期待したい:除く日本

- 守り重視。分散性に期待したい:オールカントリー

という位置付けになるかと思います。

また純資産残高に基づくと、より人気があるのはオールカントリーです。

全世界株式(除く日本)は、オールカントリーから日本株だけを取り除いた資産です。米国株を中心とする先進国株と、中国株を中心とする新興国株に投資しています。

なので、「オルカンか「除く日本」か」は、日本株に投資するかどうかがポイントですね。

最近は「米国株か全世界株式か」の流れから、気にせず全世界株式(オルカン)を選んでる方も多そうですが、人によっては除く日本のほうが向いていた(好みだった)かもしれませんね。

以下、詳しく説明しますね。

[スポンサーリンク]

「除く日本」は誰向けの商品?

単刀直入に述べると、eMAXIS slim 全世界株式(除く日本)は「日本の資産は預金や保険などを通して保有している方が多いので、日本以外に投資できる商品を作りました」というコンセプトの商品です。

もしあなたが、国内の優待株や配当株を持っていたり、株式でなくとも円建ての保険商品などを保有しているなら、eMAXIS slim 全世界株式(除く日本)はリスク分散先に選びやすいです。

eMAXIS slim 全世界株式(除く日本)に限らず、日本を除いた諸外国の資産に投資できる商品って結構あります。海外でも同じような商品が見られるので、「自国を除いた株式ファンド」は定番的な運用商品なんだと思ってます。

オールカントリーと「除く日本」の比較

純資産の比較

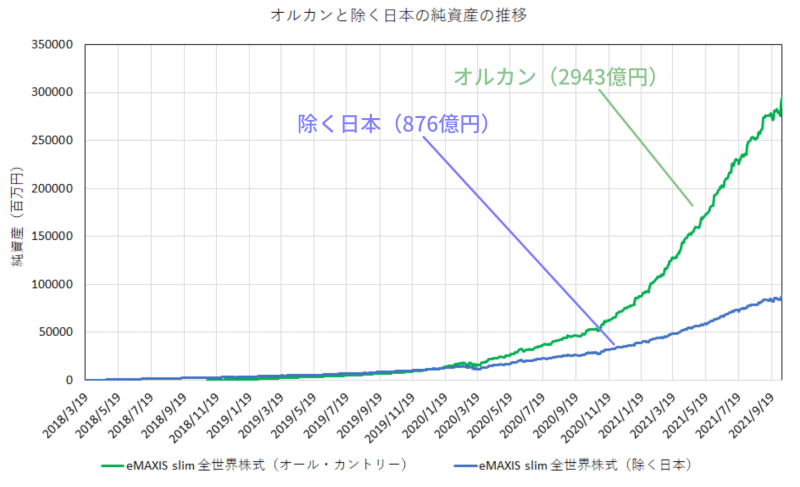

今回はeMAXIS slimシリーズよりオールカントリーと除く日本の純資産の推移を使いました。以下がそのグラフです。純資産の残高は株式の値動きの他にも、投資信託の人気度合いによっても変わってきます。

2021年10月11日現在で純資産残高が多いのはオルカンです。オルカンと除く日本でより人気があるのはオルカンだと言ってよいと思います。

パフォーマンスの比較

次は肝心のパフォーマンスを見ていきます。以下は、オールカントリーが設定された2018年10月以降の成績を比較したものです。

これだけ見ると、「「除く日本」が優れた成績ですね。」で終わってしまうので、もうちょっと深堀しましょう。

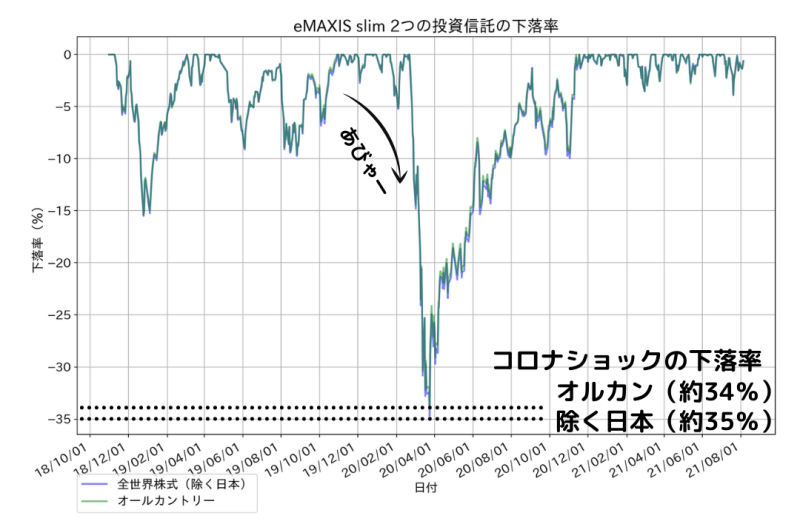

以下はオルカンと除く日本の下落率。

下落率でみると、実はオルカンのほうがコロナショック時の損失を抑えられています。これは日本株が為替リスクを持ってない点が大きいのでは?と考えています。

将来はわかりませんが、過去の状況では、世界的な株安時には日本円が買われる傾向にありました。外国株は為替リスクの分だけ値動きの大きさが上乗せされるので、「除く日本とオルカンでは、オルカンがちょっぴり保守的」というのが個人的な認識です。

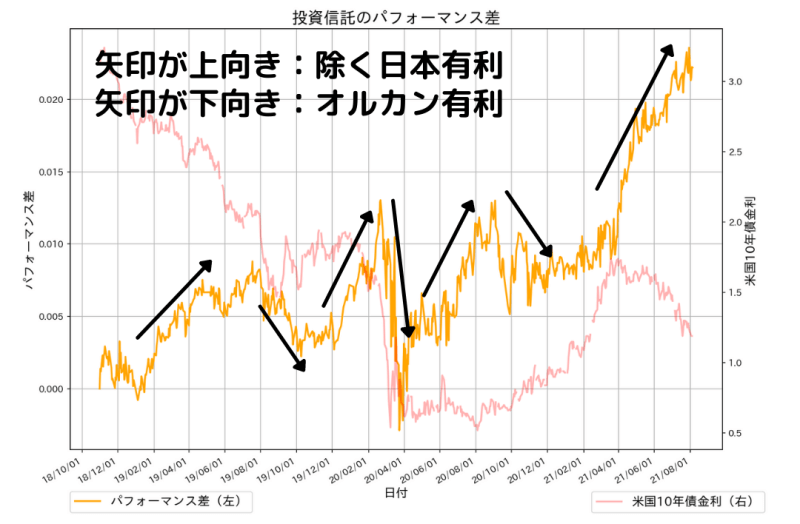

ちなみに、この期間中のパフォーマンス差も見てみます。

これを見ると、日経3万円と言ってた時が懐かしいですねw最近はすっかり除く日本が優位で、オルカンは日本株が足を引っ張っているのがわかります。

一方、コロナショック時には日本株を含むオルカンが優位でした。これは上述の通りに為替の影響もあるのでは?といったところです(コロナの感染拡大状況もありそうですね)。

と、短い期間ではありますが、この期間からもなんとなく以下の関係が見える気がします。

★オールカントリーと「除く日本」を選ぶ際の判断ポイント

- リターン重視。または米国株に期待したい:除く日本

- 守り重視。分散性に期待したい:オールカントリー

将来はわかりませんが、当面は米国株優位の状況が続くでしょうから、リターンを重視するならオルカンよりも除く日本のほうが良さそうな雰囲気です。

歴史上のパフォーマンス

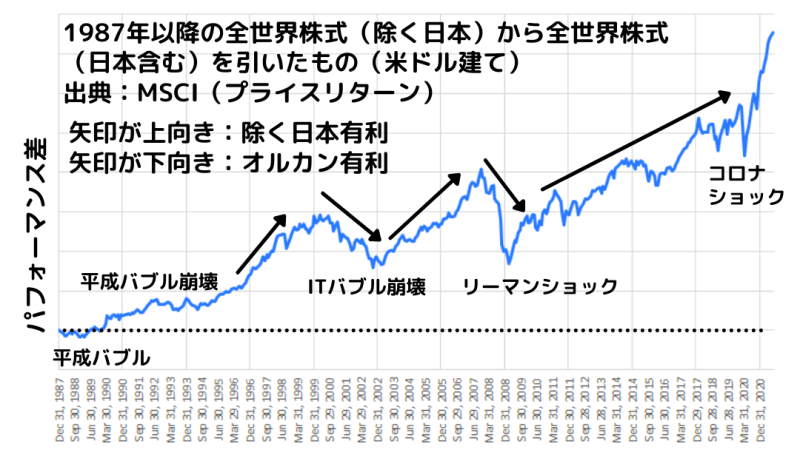

せっかくなので、古い時期の成績も調べてみました。今度は米ドル建てなので、円建てとは異なります。

なんだかS&P500の株価のような、きれいな上昇トレンドに見えますが、これはACWI ex JP(全世界株式(除く日本))からACWI(全世界株式)の成績を引いたものです。

このグラフを見ると、米国株の調子が良い時はACWI ex JP(全世界株式(除く日本))の成績が上回り(パフォーマンスが上方向にのびる)、米国株の調子が悪い時はACWI(全世界株式)の成績が上回る(パフォーマンスが下方向に伸びる)との関係が見えます。

また、長期トレンドとしてはACWI ex JP(全世界株式(除く日本))が優位な状況が続いていますね。これは結局、オルカンと除く日本に含まれる米国株の比率の違いが効いてそうです。

よくよく見ると、新興国株のパフォーマンスも影響が見えます。リーマンショック前後の値動きは資源国の成績が効いてると思うんです。

除く日本が向いている人

★除く日本が向いてる人

- 分散投資は大切。でも日本株には投資したくない

- オルカンもいいけど、米国株の比率をちょっと増やしたい

- オルカンが買えない。売ってない

3番目はSBI証券のiDeCoの話ですね。実はオルカンではないと気づいて、雪だるま全世界株式と迷ってるという話もたまに聞きます。そのあたりの比較は以下の記事に作りました。

ちなみに筆者がつみたてNISAで積み立てている商品は「除く日本」タイプの全世界株式です。当時は日本株は個別に持ってるし、という理由から除く日本を選んでいました。

[スポンサーリンク]

まとめ

- リターン重視。または米国株に期待したいならば、日本を除く全世界株式が良さそう

- 守り重視。または市場の分散性に期待したいならば、日本を含む全世界株式が良さそう

- 日本を含むかどうかは、長期的には結構な差になるかも

というわけで、リターン重視なら日本株は外したほうがいい(少なくとも過去はそうだった)という、日本人にはちょっと悲しい事実ですが、除く日本とオルカンの判断基準はそのあたりをベースに使えそうです。

遠い将来、世界株に対する日本株の時価総額比率が低くなるほど、両者の成績差は出にくくなるかもしれません。日本を含めるかどうかでこれだけ成績差があるということは、未だ世界市場に対する影響は大きい証拠かなとは思います。

具体的な商品の比較はこちらもどうぞ。

米国株と迷ったときはこちらも。