「3000円投資生活」の話をしましょう。

3000円投資に限りませんが、「投資信託を積み立てて資産形成する」という話のデメリットに、投資家が考えているほどには簡単にお金が増えない点が挙げられます。また、投資信託の手数料(信託報酬)に気を使わないと、手数料の分だけ利益が減ってしまうデメリットもあります。

このあたりを理解せずに、「3000円を積み立てたら、8年間で1000万円になる」と夢みると、失敗するかもしれませんね。

そこで、この記事では毎月3,000円の積立投資のデメリットと言える部分を紹介します。

[スポンサーリンク]

3000円の積み立ては利益が少なく、将来の不安に応えられない

もしも11年間積立投資したら?

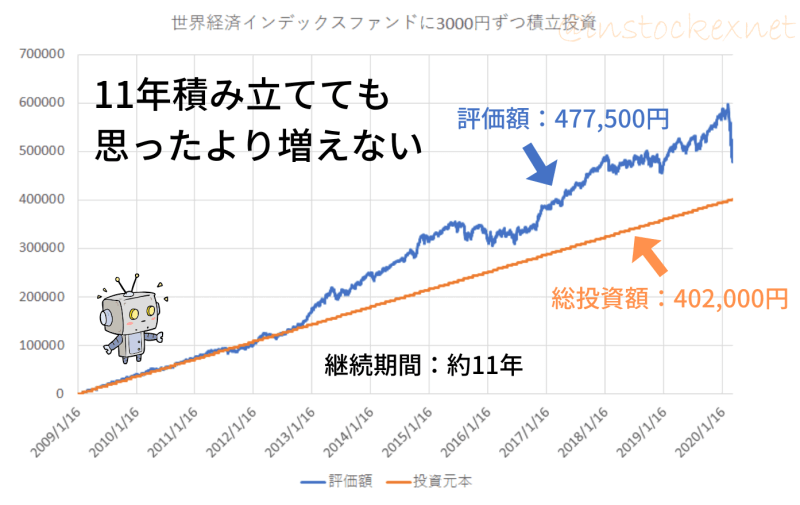

投資信託の過去の運用成績は簡単に計算できます。そこで今回は、2016年の書籍で推奨された「世界経済インデックスファンド」に、2009年(世界経済インデックスファンドの運用が始まった年)から11年間、毎月3,000円を積み立てたと仮定して計算しました。

以下がそのグラフです。

出典:SBI証券の基準価額を元に筆者作成

ご覧のように、11年間積み立てると、投資額は約40万円なのに対し、運用で得た利益はわずか7万円ちょっと(= 477,500 – 402,000)です。

2016年の書籍「3000円投資生活」では「8年間で1000万円を作った」と宣伝されましたが、当然3000円の積み立てで1000万円に達するわけもなく。1000万円どころか100万円にすら達していないのが現実です。

この「8年間で1000万円」のカラクリは以下の記事で紹介していますが、毎月8万円の積み立てで実現可能でした。つまり、3000円投資は「少額投資で大金を得る一発逆転」するのではなく、「相応の金額を積み立てて相応のリターンを得る」ものなのです。

ちなみに実際には「8年間で1000万円」といいつつ、「もともと貯金がいくらかあった」みたいな話らしく、詐欺的内容だったそうですwwそんなんダメでしょw

毎月3000円にこだわらず、積立額は増やしたほうが良い

投資の目的って、例えば老後資金だったり、子供の学費だったりするわけですが、ご覧の通りに3000円積み立ててもこれらの不安を解消するお金にはなりません。

結局のところ、この投資は慣れたタイミングで積み立て額の増額が必要です。

仮に、毎月の積立額を3,000円から3万円に増額すると、11年間で402万円の投資に対し、利益は約75万円になります。これなら「資産形成できた」と呼んでも差し支えない金額ですね。

「積み立てたら必ず増える」わけではない

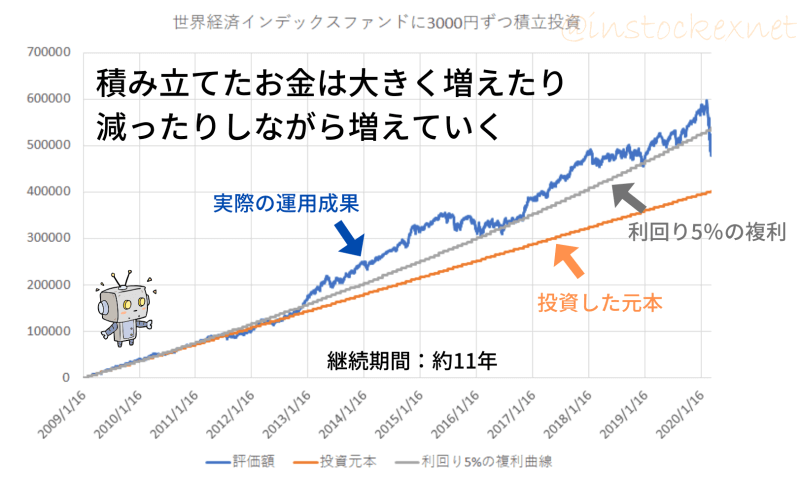

さて、もう一度このグラフを見ましょう。

出典:SBI証券の基準価額を元に筆者作成

積立投資のよくある誤解の1つに「毎年(毎月)決まった金額ずつお金が増えていく」というものがあります。しかし実際には、投資したお金は「ある年は大きく増えて、またある年はほとんど増えず、それでも時間をかけると確かに増えている」といった推移をたどります。

例えば、2011年の後半から2012年にかけて、評価額(青線)が投資した元本(オレンジの線)を下回っている時期があります(いわゆる元本割れ)。もう1つ、2015年の後半から2017年にかけて、毎月積立を行っているのに、評価額が増えず、利益が減っている時期があります。

この「うまくいかない局面」で積み立てをやめてしまうと積立投資は失敗する可能性が高いです。多くの人が投資をやめたくなるのは、大きく株価が下がって利益が失われたタイミングだからです。

3000円投資生活は長期間運用して利益獲得を目指すので、相場の上下に一喜一憂しないことが大切です。

(古い)バランスファンドは手数料が高いデメリットも

この例で紹介した、世界経済インデックスファンドは手数料(信託報酬)がちょっと高いのも1つのデメリットです。手数料は運用成績を悪くする要因の1つです。

| 投資先 | 信託報酬 (%) |

純資産 (百万円) |

|

|---|---|---|---|

| 世界経済インデックスファンド | バランス | 0.55 | 61240 |

| eMAXIS バランス(8資産均等型) | バランス | 0.55 | 27068 |

| 楽天・全世界株式インデックス・ファンド | 全世界株式 | 0.212 | 32876 |

書籍ではより上位の手段として、インデックスファンドの利用も勧めています。インデックスファンドを利用すると、株式や債券などの資産の比率(アセットアロケーションと言います)を自分でコントロールできる代わりに、この配分を自分で考えなければいけない点がデメリットになります。

運用の手間などを考えると、個人的にはバランスファンドでも悪くないと思ってます。

お得なサービスを使って、3000円投資の利益を増やそう

というわけで、「少ない金額で利益を最大化する」「続けやすい仕組みを作る」ことを考えると、以下のようなサービスの併用もおすすめです。

★3000円の積立投資は以下のサービスを利用すべき!

- つみたてNISA・iDeCo

- ポイント投資

例えば、つみたてNISAやiDeCoといった非課税制度や、楽天ポイント投資・Tポイント投資といったポイント投資を併用することで、積立投資の利益を増やすことができます。

ポイント投資を併用して、積立特有の「つまらなさ」をふっとばせ

筆者の「3000円投資」は楽天証券で、楽天カードを使って積み立てています。楽天カードの積み立てを使うことで「100円あたり1ポイント」の還元がありますので、3000円なら30ポイントの還元を期待できます。利回り1%相当と考えれば結構大きいですよね。

貯めたポイントは、分配金の出る商品の買い付けに利用しています。そうすることで、「積み立てながら分配金をもらう」みたいな運用になるんです。

3000円投資はただ積み立てるだけの運用なので、利益の実感がわきにくいもの。だからこそ、分配金をもらうと「儲かってる」って感じを実感できますね。

これらを活用しながら、3000円投資を継続できたらいいですね。

[スポンサーリンク]

まとめ

- 3000円投資のデメリットは、期待できる利益が少ないところ。3000円投資だけでは1000万円には程遠い

- もう1つのデメリットは、どうしてもお金が増えない時、お金が減ってしまう時があること。相場に一喜一憂せずに継続するしかない

- つみたてNISAやiDeCoなどの非課税制度やポイント投資もうまく活用してお金を増やそう

世の中には、投資信託の積立投資でアーリーリタイヤしている人がいることも忘れないでください。「継続は力なり」ですよ!