投資信託の将来予測において、モンテカルロシミュレーションを利用する際には、その運用成績が正規分布になることを前提に行ないます。

テストの成績は通常、平均点の近くの人数が一番多く、0点や100点に近づくほど人数が少なくなり、得点の分布は左右対称の釣鐘型になることが多いと言われます。このような分布の型を「正規分布」と言います。全国の高校生の身長や体重の分布など、多くの分布の型は正規分布であることが知られていますが、正規分布のグラフは中央が一番高く、両側に向かってだんだん低くなっていき、左右対称の釣鐘型をしていますが、正規分布の場合、この中央の一番高い位置に平均値がきます。

しかし、本当に投資信託の運用成績が正規分布になっているのかは正直、未検証でした。

モンテカルロ法はランダムサンプリングで検定するというだけなので、リスクの部分を評価するときには、このサンプリングの元の分布が正規分布なのか、ファットテールなのか、と言った前提の分布の方が重要なんじゃないかと思います。 https://t.co/K6CGDIVhup

— カーネル (@kernel_j_p) 2018年11月11日

ファットテールと見分けるためには、例えば±2 SDを超えるレアな事象が多いことを確認する必要があります。この検証ではサンプルが少なすぎます。正規分布を仮定したために暴落のリスクを過少に見積もったというのは有名な話です。マンデルブロやタレブのストーリーを調べてみることをお勧めします。

— カーネル (@kernel_j_p) 2018年11月12日

結論としては、投資信託の価格分布は正規分布にはなりません。後半でピクテ投信の方のツイートを紹介していますが、変動率の分布は正規分布とは異なる形になることが示されています。しかも、-2.0%以下と2.0%以上の出現率が高いファットテールもあらわされています。

正規分布を前提とした乱数シミュレーションには限界がありますので、「あくまで参考程度にとどめよう」というのがこの記事の結論です。

なお、他のモンテカルロシミュレーションの記事は以下よりご覧ください。

投資信託全般の話題はこちらから。

では、詳しく解説!

[スポンサーリンク]

今回の計算でやったこと

TOPIX(東証株価指数)の過去20年の前日比を統計で処理しよう

TOPIX(東証株価指数)の過去20年の運用成績(前日比)を使い、これが正規分布になるかどうかを検証しました。データの出所はSBI証券の「Hyper SBI」からの無料ダウンロードです。

TOPIXのデータなので、厳密には投資信託そのものの成績ではないのですが、モンテカルロ法自体がTOPIXのような指数(インデックス)をベースに求めているので、今回やりたいことへの支障はありません。

なお、総データ数は4,909個です。

上記ツイート中にある記事(以下のリンク)で検証されたデータ数は90個なので、今回の検証数はそれよりも圧倒的に多いです。

投資信託のリターンが正規分布に従うのかをS&P500指数で検証 | ほったらかし投資の達人

エクセルでの処理は以下のサイトが役立ちました

手順解説 | Excel(エクセル)でおこなうビジネスデータの分析 | ひとりマーケティングのためのデータ分析

この記事にある手順をまるまるTOPIXのデータに当てはめて求めた感じです。

結果。投資信託の運用成績は正規分布にならない??

TOPIXの場合

まず、これがTOPIXの前日比の分布です。

出典:筆者作成

横実が前日比(%)で、縦軸がその出現頻度です。もっとも出現頻度が多いのは前日比0%~+1%で、まあ感覚的にもそうかなと思います。

ほんどありませんが、前日比-9%の暴落と呼べる相場や、逆に+14%近い日もあったりします。

このヒストグラムだけみると、なんとなく正規分布しているようにも見えますが、実際にはちょっと違うようです。

出典:筆者作成

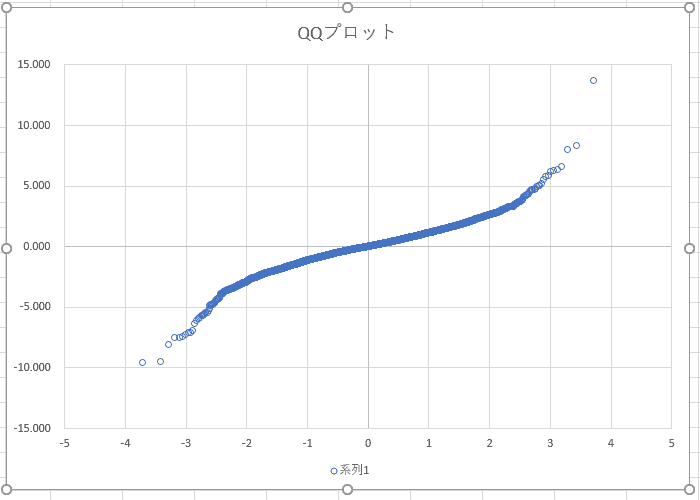

この図は「Q-Qプロット」と言うそうです。

観測値が正規分布に従う場合の期待値をY軸にとり、観測値そのものをX軸にとった確率プロット。

観測値を昇順に並べた順位からパーセンタイル(累積確率)を求め、正規分布の確率密度関数の逆関数を用いて期待値を予測する。プロットが一直線上に並べば、観測値は正規分布に従っていると考えられる。

この図では横軸がTOPIXの前日比で、縦軸が正規分布に従う場合の期待値だそうです。

重要なのは「プロットが一直線上に並べば、観測値は正規分布に従っている」の一文。図を見ていただくと分かるように、直線状にはなっていません。

このことから、TOPIXの運用成績は(おそらく)完全な正規分布にはならず、本来想定される正規分布よりもピークが突出している可能性があります。ストレートに言えば「モンテカルロ法の結果を鵜呑みにするなよ!!」って話ですね。

もともと、モンテカルロは過去のデータから求めるもので、将来の成績は保証しない点には注意すべきなんですが。

せっかくなのでS&P500指数もやってみた

せっかくなので、まったく同じ方法でS&P500の検証もやってみました。データの出所はやはりSBI証券のもので、こちらは2005年からの3,288個のデータを処理しました。

出典:筆者作成

出典:筆者作成

S&P500のQ-Qプロットは、TOPIXよりもさらに線形が歪んでいますね!こちらは正規分布に比べて暴落や暴騰と呼ばれる事象が多い可能性を示すそうです。

投資信託の運用成績は単純な正規分布にならない

野村證券のウェブサイトにこんなことが書いてありました。

金融工学では、正規分布を前提に置いて分析することが一般的であり、オプションの理論価格を求めるブラックショールズモデルも原資産価格のリターンが正規分布する(厳密には、原資産価格自体の変動が対数正規分布する)ことを仮定している。

リターンが正規分布すると仮定すると、「期待リターンの平均±標準偏差」の範囲に収まる確率が約68%になるなど将来のリターンの変動幅を単純化しやすい利点があるが、株価や投資信託の基準価額の実際の変動が正規分布で表せることはほとんど無く、通常、リターンの度数分布は歪みが生じ左右非対称になったり、分布のピークが先鋭化することが多い。特に、金融市場の調整局面でのリターンはマイナス方向に大きく偏り、裾が極端に広い「ファット・テール」という現象が生じる。

実際に1900年から2020年4月までのダウ工業株価の変動率の分布を示したのが以下のツイート。0.0よりもやや右側に明らかなピークがあると同時に、-2.0と2.0の付近にもピークがある点が興味深いです。

1900年以降の3万日を超える営業日で、ダウが1日に5%を超えて変動する確率は上昇0.3%、下落0.2%、計0.5%でした。直近50営業日では、5%超の上昇・下落となった日が11日、率で22%に達しています。5日に1日以上、テールの値動きを見ているわけで、正に歴史的な相場を経験していると言えるでしょう。 https://t.co/HO3XNw68qB pic.twitter.com/htWoWyh86e

— 市川眞一@ピクテ投信投資顧問 (@ShinichIchikawa) April 10, 2020

元になる指数の成績分布が正規分布にならないということは、それに連動する投資信託もまた同様ということ。つまり、投資信託の成績は正規分布になりません。

[スポンサーリンク]

まとめ

- TOPIXとS&P500の過去の運用成績の「前日比(%)」を利用して、その値が正規分布になるのかどうかを検証した

- その結果、TOPIX、S&P500ともに正規分布にならない可能性。特に暴騰・暴落と呼ばれる現象が、正規分布よりも多めに存在している可能性がある

- 乱数シミュレーションは正規分布を仮定して行なっているので、その結果は暴騰・暴落の想定が甘くなっているかもしれない

結論としては、モンテカルロの結果を信頼しすぎず、特に大きな株価の下落に対しては常に備えておこうという話です。

余談:投資信託は複数の正規分布に近い事象の集まり

その後、ツイッターで教えていただいた話を調べてみると、どうやら投資信託の運用成績は、単体でまとめてみると正規分布にはならないが、値動きの大きい期間 or 小さい期間でクラスタリングすると、それぞれが広がりの違う正規分布に「近い」集まりらしい、という話であることがわかりました。

こんにちは、いつも東北投信を楽しく拝見させて頂いております!

今回のテーマの正規分布ですがファイナンス理論全史という本に複雑な数式を一切使わず分かり易く記載されています!

効率的市場仮説や市場に勝ち続けているAI運用についても分かりやすく書かれているので大変オススメな本です! pic.twitter.com/w6tWcXYLXD

— シナト (@sinato555) 2018年11月13日

書籍「ファイナンス理論全史(著:田渕直也 氏)」によると、複数のボラティリティ(値動きの大きさのこと。リスク)が合わさると、真ん中が高く両裾が広い尖った分布になるそう。

つまり、ボラティリティの高い期間 or 低い期間で分けてみれば、それぞれが正規分布に近くなるが、この記事の検証データのように全てまとめてみてしまうと、正規分布から程遠くなる、との記述がありました。

単純な正規分布からは予測できない部分(特に暴落)をどのように予測、回避するかは、実際の金融の現場でも未解決の問題として残り続けているそうです。

というわけで、他のモンテカルロシミュレーションの記事は以下よりご覧ください。

投資信託全般の話題はこちらから。