つみたてNISA対象の投資信託には様々な商品がありますが、個人的に「もっと知られてよいのでは?」と思っている商品に「4資産均等型」のバランスファンドがあります。

例えば、「ニッセイ・インデックスバランスファンド(4資産均等型)」や「JP4資産均等バランス」などの商品です。

最近になって筆者(@instockexnet )は、ななしさん(@_teeeeest )とこの4資産均等型について話すことが多く、なんとなく気になる商品になってきました(「単純接触効果」ですねw)。

ただ、残念ながら「4資産均等型」はあまり人気があるとはいえず、同じバランスファンドでも8資産均等型の影に隠れています。

そこで、もっと知ってほしい4資産均等型の魅力。

特に、あなたが投資で積極的にリスクを取ることが苦手だと感じるなら、4資産均等型は選択肢の1つに入れて良いと思います。

[スポンサーリンク]

4資産均等型とは?

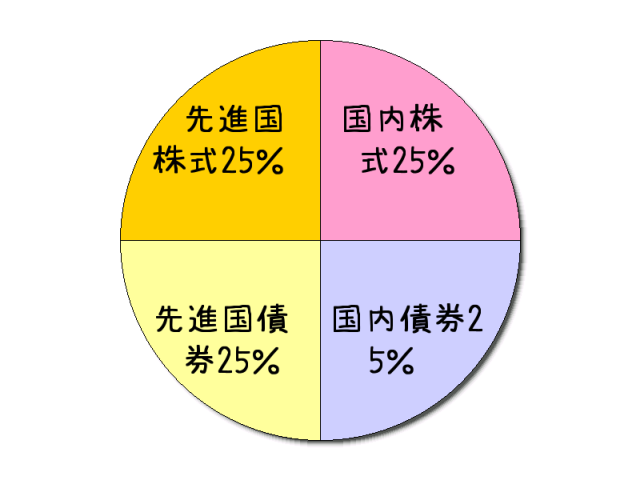

日本と先進国の株式・債券の伝統的な資産クラスに投資するアセットアロケーション

4資産均等型とは日本国内と日本を除く先進国の株式と債券にそれぞれ25%ずつの割合で投資する商品のことです。

- 国内株式:東証一部上場企業から構成される「TOPIX」に連動する

- 国内債券:国内債券から構成される「NOMURA BPI総合」に連動する

- 先進国株式:日本を除く先進23カ国の株式構成される「MSCI コクサイインデックス」に連動する

- 先進国債券:日本を除く先進23カ国の債券から構成される「FTSE世界国債インデックス(旧:シティ世界国債インデックス)」に連動する

※このベンチマークはニッセイ・インデックスバランスファンド(4資産均等型)の場合

この4種類は「伝統的資産」と呼ばれ、昔から資産運用に使われてきたアセットクラスです。

伝統的資産とは、上場株式や債券などの投資対象のことをいいます。多くの場合、国内株式、国内債券、海外株式、海外債券の4つの資産が伝統的資産と位置付けられており、海外資産に関しては特に先進国の資産を指します。

4資産均等型がお気に入りになりつつあるワケ

- 保守的な配分なので、堅実な積み立て先として使える

- リスクを抑えているので、最終的な着地点もブレにくい

保守的な配分なので、堅実な積み立て先として利用できる

4資産均等型は類似の「均等配分型」のバランスファンドの中でも特にリスクが低い商品で、保守的で堅実な積み立て先として向いていると感じるからです。

いくつかある4資産均等型のうち、筆者はニッセイ・インデックスバランスファンド(4資産均等型)を特に推しています。

- いくつかある4資産均等型の中でも、低コスト(信託報酬が低い)で投資できるから

- 50%債券で構成されているため、リスクが低いから

- SBI証券や楽天証券などのネット証券でも買えるから

下記、ツイッターにもあるように、2018年8月時点の個人的ランキングでは第3位に入れるほどです。

【2018年8月時点】 #つみたてNISA オススメ商品ランキング@東北投信版 – #東北投信 https://t.co/9EUvDTDrHN?

独断と偏見でこうしました。

第1位:eMAXIS slim 先進国株式インデックス

第2位:楽天・全世界株式インデックス・ファンド

第3位:ニッセイ・インデックスバランスファンド 4資産均等型— みらい@投資のツイートします (@instockexnet) 2018年8月17日

ぐう同意。

つみたてNISA使うならslim先進国と現金で良いと思う。

暴落用資金が無い人、暴落時に突っ込める自信無い人は4資産均等をオススメしたい。

— ななし (@_teeeeest) 2018年8月18日

投資ブロガーらのコンテンツでは、

- eMAXIS slim 先進国株式インデックス

- eMAXIS slim 全米株式(S&P500)

- 楽天・全米株式インデックス・ファンド

など、積極的にリスクを取る商品に投資されていることが多いのですが、やはり将来の暴落相場で毎日評価額が急減するのも怖いもの。

それなら、もっと保守的に運用し、どんな相場でも心病むことなく積み立てを継続できる商品として、4資産均等型は優れていると感じるようになってきたのです。

リスクを抑えているので、最終的な着地点もぶれにくい

4資産均等型はリスクが抑えられている分だけ、最終的な着地点の「ブレ」も小さくなります。

例えば、ニッセイ外国株式インデックスファンドやeMAXIS slim 先進国株式インデックスのような株式ファンドは

- 上手くいけば大儲けできますが

- 上手くいかなければ積立額の半分にしかならない

といった可能性も考えられます。

例えば、2018年9月20日時点のデータを用いて、MSCI コクサイインデックス(先進国株式100%)と4資産均等型のアセットアロケーションに、20年間毎月1万円の積み立てた場合の乱数シミュレーションの結果が以下です。

| コクサイ インデックス (株式100%) |

4資産均等型 | |

|---|---|---|

| 単純平均 リターン |

5.7 | 4.2 |

| リスク | 18.6 | 9.8 |

| 投資額 (万円) |

240 | 240 |

| 最高 評価額 (万円) |

2,689 | 1,083 |

| 平均 評価額 (万円) |

448 | 380 |

| 最低 評価額 (万円) |

69 | 131 |

確かに、儲けの額で言えば、4資産均等型はMSCI コクサイインデックスに劣ります。

が、4資産均等型は最高評価額と最低評価額のブレが小さく、より大損しにくいこともわかります。

例えば、最近書いてる老後の「出口戦略」のように、取り崩し額などをきっちり計算して、積立額を算出するなら、ブレの少ない商品を選んだほうが確実性も高くなります。

このあたり、どちらをとるかはもう個人の価値観ですよね。

意外と少ない4資産均等型ファンド

2018年9月現在で、4資産均等型には以下の商品があります。

- ニッセイ・インデックスバランスファンド(4資産均等型):ネット証券で買うならこれ

- JP4資産均等バランス:ゆうちょ銀行で買うならこれ

- つみたて4資産均等バランス:地方銀行で買うならこれ

- eMAXISバランス(4資産均等型):最後の選択肢として

eMAXISバランス(4資産均等型)を除く3つのファンドは信託報酬が0.2%台と、2018年9月時点でのつみたてNISA対象商品の一般的なコストで運用できます。

基本は利用する金融機関にあわせて、これら3つのいずれかを選ぶと良いです。

楽天証券やSBI証券などのネット証券は、ニッセイ・インデックスバランスファンド(4資産均等型)かつみたて4資産均等バランスのいずれかを選ぶことになります。

4資産均等型を選んだほうが良いのか??

上述の通り、このあたりは価値観にも依存します。

- リスクを取って大儲けすることに期待したいのか。大儲けしたいなら、4資産均等型は向かない

- 安心できることを重視して、リターンを抑えて運用するか。このケースには、4資産均等型が向いている

残念ながら、ニッセイ・インデックスバランスファンド(4資産均等型)の純資産は約27億円(2018年9月20日現在)にとどまるなど、4資産均等型ファンドはあまり売れていません。

ただ、個人的には良い商品の1つだと思っていますから、今回このように紹介することで、本商品のことを知ってもらえればと思います。

前にも書きましたが、つみたてNISAを成功させる方法の1つは、とにかく運用を継続することです。

ニッセイ・インデックスバランスファンド(4資産均等型)をはじめとする4資産均等型は、リスクが抑えられている点で、見込み損失額も少なくなります。

損失が少なくなる分、相場で右往左往することがなくなるので、運用を継続しやすくなる、というわけですね。

[スポンサーリンク]

まとめ

- 4資産均等型とは、日本と先進国の株式・債券から構成されるバランスファンド。伝統的資産とも呼ばれる4つの資産クラスから構成される

- 4資産均等型の強みは、リスクを抑えて保守的な運用をできる点。ブレが小さくなるので、最終的な運用結果もある程度見込みを立てやすい点に期待できる

- 4資産均等型の弱みは人気がない点。投信ブロガーも積極的にリスクを取る運用をする方が多いので、あまり話題にならない点がネック

もし、つみたてNISAで「どの投資信託がいいのかな」と思っていたら、4資産均等型もぜひチェックしてみてください。

繰り返しますが、あまりリスクを取りたくない人向けの商品ですよ!

私が書いた以外の記事では、こういう記事もありますよ?