昨日の記事を書いたときに、結構ターゲットイヤーファンドのことが見られていたので、記事にしてみたいと思いました。

ターゲットイヤーファンドは人気がイマイチな商品なんですが、「最初に利益を稼ぎ、運用末期は安定性を重視する」といった特徴から、実は多くの投資家に向いている商品です。ですが、おそらく「ターゲットイヤーファンドで資産形成をした」という前例の少なさもあって、なかなか浸透しにくいのだと思います。

そこで、この記事では架空のターゲットイヤーファンドに約20年、ドルコスト平均法で積み立てたと仮定し、その資産の推移などを求めてみました。

(筆者はターゲットイヤーファンドを買ってないけど)コンセプトはいいなぁといつも思ってます。

[スポンサーリンク]

ターゲットイヤーファンドに2002年から約20年積立投資する

下準備:疑似ターゲットイヤーファンドの基準価額を作る

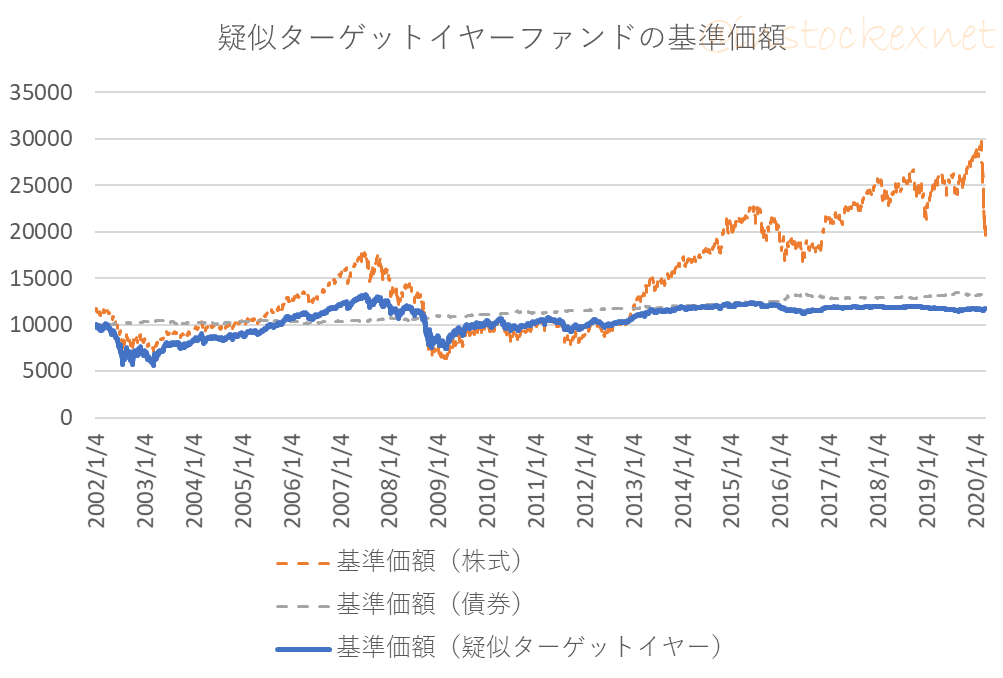

今回は、株式と債券からなる架空のターゲットイヤーファンドに20年積立投資し、資産がどのように推移するかをシミュレートしてみました。架空のターゲットイヤーファンドの基準価額を作るために、元にしたのは以下の2つのファンドです。

★2つの投資信託の騰落率から、架空のターゲットイヤーファンドの基準価額を作る

- インデックスファンド海外株式(為替ヘッジなし)

- 三井住友・日本債券インデックスファンド

実際に作ったものがこちら。

出典:SBI証券の基準価額をもとに筆者作成

★凡例

- 橙:インデックスファンド海外株式(為替ヘッジなし)

- 灰:三井住友・日本債券インデックスファンド

- 青:架空の疑似ターゲットイヤーファンド

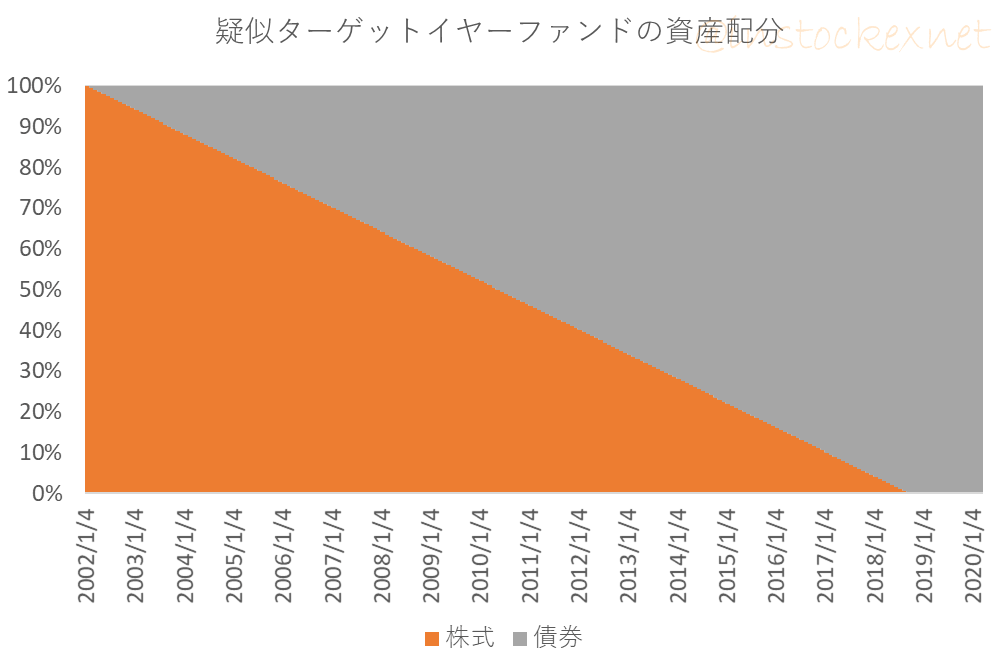

作成した基準価額は2013年頃までは株式のものと似ていますが、それ以降はほぼ変化が無くなっています。合成比率は以下のように、「株式100%からスタートし、運用開始から2か月ごとに債券比率が1%ずつ増える」という形になっています。

出典:筆者作成

実際にはこんなきれいな直線にはならず、もうちょっとうまくやってくれるはずですw

ドルコスト平均法で2002年から積み立てたときの資産推移

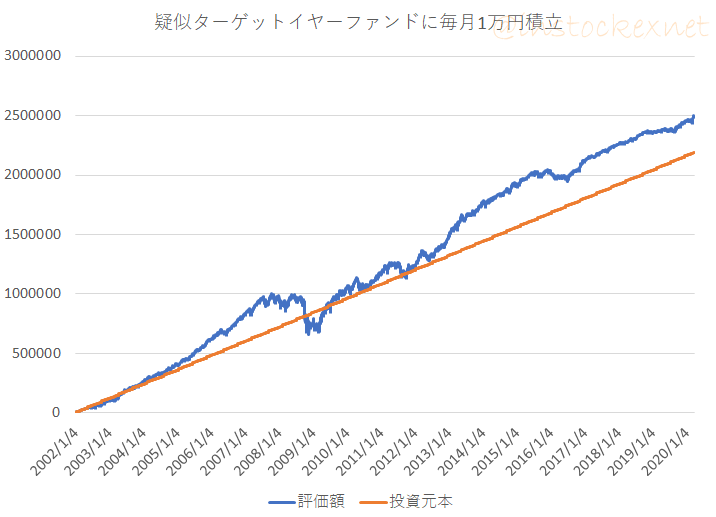

というわけで、作成したターゲットイヤーファンドに「毎月15日に1万円ずつ積み立て」を行うと、以下のようになります。

出典:筆者作成

★凡例

- 青:評価額

- 橙:投資元本

運用初期は割と資産が大きく変動したりしますが、末期に向かって資産の変動幅は小さくなっていきます。2020年3月の暴落は影響を受けず、それまでの利益を失わなかったのが特徴的です。

すごいでしょ?これがターゲットイヤーファンドなんですよ!(どやぁ

インデックス投資の場合、よく運用末期の「出口戦略」が話題になります。よくある懸念事項が「投信を売却したいとき暴落していたらどうする?」といった話です。しかし、ターゲットイヤーファンドの場合は、どんどん債券比率を高めていくため、「出口」で暴落に巻き込まれる可能性は低いです。

資産形成の序盤のうちにそれなりに稼いでおいて、あとはそこそこの利益で逃げ切るのがターゲットイヤーファンドです。

でも、もちろん問題点もあるよ

ただ、もちろんターゲットイヤーファンドにも欠点はあります。「資産形成の序盤のうちにそれなりに稼いでおいて」と書きましたが、序盤の株式比率の高いうちに稼げなければ、将来の利益も限定されてしまう点です。

昔も同じ結論を書いてますね。

ターゲットイヤーファンドは、株式中心に運用している時に金融危機のダメージさえ受けなければ、ある程度の利益と比較的想像しやすい「着地点」、つまり株式のリターンと債券のローリスクさを合わせもった商品

[スポンサーリンク]

まとめ

- 架空のターゲットイヤーファンドに、ドルコスト平均法(定額積立)で、2002年から約20年積み立てシミュレーションを行った

- 今回のシミュレーションでは、運用中期までに比較的利益を稼ぎ、その後は安定運用で逃げ切った。2020年3月の暴落の影響はなかった

- ターゲットイヤーファンドは運用初期に利益を稼がないと、将来の利益が限定されてしまう点に留意。結局のところは一長一短な特徴を持っている

結局、「利益を重視すると損失の可能性も増えるし、損失回避を重視すると利益が減ってしまう」という点でうまくバランスを取らないといけないんですよね。ただ、運用末期の暴落や安定性を意識したいなら、ターゲットイヤーファンドという選択も悪くないというのがこの記事の言いたいところでした。

まあ、純資産が少なくて、頼りない商品が多いんですが。。。w

他のターゲットイヤーファンドの記事はこちらから。

また、他のドルコスト平均法の記事もタグにまとめてますよ!