超ひさびさに初心者向けのつみたてNISAの話題。

投資を始めた時に、「いくらお金が手に入るのか。それで将来(老後)の生活が豊かになるのか」ってすごく関心を持たれるところなんですよね。そこで、いろいろ試算とかやってみましたというお話。

つみたてNISAの利益は、ざっくりと言えば、おそらく投資額の1.2~1.5倍程度になれば成功です。厳密には積立投資(ドルコスト平均法)の利益は計算が難しいので、もしかしたら投資したお金の2倍ぐらいにはなるかもしれません。

もちろん、うまくいかない可能性があることも忘れないでください。

本記事ではその結果を踏まえ、つみたてNISAで期待できる儲けの額を紹介します。以下、一緒にみていきましょう!

[スポンサーリンク]

投資額の1.2~1.5倍程度の利益と想定

コスト反映後の保守的な見積もりです

筆者はつみたてNISAの儲け額は投資額の1.2~1.5倍程度で想定しています。この数字は例えば、満額に相当する800万円を投資すれば、960万円から1200万円程度のお金になる計算です。

もちろん、相場的な理由でこれより悪くなる可能性もありますが、目安として大体960万円から1200万円程度で見ておくと良いと思います。

さて、数字の根拠ですが、信託報酬等のコスト分を考慮した上で、複利計算機で計算するとだいたい以下のような数字が出てきます。

★同じ投資額でも利回りが異なると将来得られる利益は異なる

- 利回り6%で20年間積立投資を行うと、20年後の評価額は約1.8倍(全世界株など)

- 利回り4%で20年間積立投資を行うと、20年後の評価額は約1.5倍(8資産均等型など)

- 利回り2%で20年間積立投資を行うと、20年後の評価額は約1.2倍(債券比率が多いもの)

ご自身で計算されるなら、以下のシミュレータが簡単で使いやすいです。

実際には米国株で運用したときの利回りが6~7%程度と言われますから、将来の利益は多くても1.8倍程度。実際にはバランスファンドで運用される方もいますし、リスク資産は複利計算機の結果とは違ってきれいには増えない(下記記事参照)ので、少し利回りを低めに見積もって1.2~1.5倍程度と考えています。

なお、最終的に得られる利益は毎月の積立額にも依存します。例えば、利回り5%で運用できたとして、

★同じ利回りでも投資額が違うと得られる利益の金額も異なる

- 毎月3万円で20年間積立投資を行うと、20年後の利益は約500万円

- 毎月2万円で20年間積立投資を行うと、20年後の利益は約335万円

- 毎月1万円で20年間積立投資を行うと、20年後の利益は約167万円

となります。つまり、つみたてNISAでできるだけ大儲けしたければ、毎月の積立額は満額である3.33万円に設定すべきです。毎月5,000円でも積み立てられますが、利益はどうしても少ないと感じるかも。。

2020~2021年は良い相場ですね

2020年3月の暴落以降にしっかり投資してきた人は、たぶん利回り10%超ぐらいの成績を得られてると思います。上述のとおりに、積立投資は資産の年利回りと一致しませんが、現状は少し上出来すぎる(= 将来、あまり上がらない時期が来る)のかもしれないですね。

ちなみに、わたしもだいたい100万円投資して140万円ぐらいになってる(2021年8月時点)ので、上述の想定よりもハイペースです。

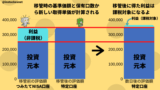

利益の税金は非課税です

2021年現在、株や投資信託の運用にかかる税金は「利益の20.315%」ですが、つみたてNISAを利用すれば非課税でしたよね。これを先ほどの例に当てはめるとこんな感じです。

★つみたてNISAは非課税

- 毎月3万円で20年間積立投資を行うと、20年後の利益は約500万円

→本来は約102万円を税金としてはらうが、つみたてNISAなら非課税 - 毎月2万円で20年間積立投資を行うと、20年後の利益は約335万円

→本来は約68万円を税金としてはらうが、つみたてNISAなら非課税 - 毎月1万円で20年間積立投資を行うと、20年後の利益は約167万円

→本来は約34万円を税金としてはらうが、つみたてNISAなら非課税

税金で100万円はちょっとインパクトありますね。

最近は金融課税を30%にするみたいな話題も出ているので、非課税制度を使うかどうかで結構差が付きそうです。

利益確定はいつ?

それはもちろん20年後でしょう。それは冗談にしても、売るなら生活的な理由にしたほうが良いです。言い換えると、相場の良し悪しでは判断しない方が良い結果になります。

つみたてNISAは投資したお金が積み上がるほど利益が増えるので、小まめに利益確定(利確)すると、最終的なリターンが伸びません。しかも非課税枠が40万円しかないので、利確→再投資→利確みたいなトレーディングには向きません。

米国にわかりやすいデータがある。1983年から2013年の約30年間に、米株式市場の指標(S&P500指数)は年率11.1%のリターンをあげた。ところがそこに実際投資をした投資家たちの膨大なデータの平均リターンはたったの3.69%しかなかった。なぜなら多くの投資家はそれぞれのタイミングで買い、思い思いの判断で売却しているからなのだ。

出典:つみたてNISAで「リカク」してしまった君たちへ | 日本経済新聞(2020年12月17日)

ほんとこの通りで、うまいこと売買できてるように思えて、実際は指数に劣後してるのがオチです。相場を出し抜くにはかなりの労力が必要ですから、ご自身の安易な判断を信じすぎないほうが良い結果になります。

というわけで、つみたてNISAは生活でお金が必要になった時(例えば教育費等)に売るのが良いです。少なくとも、相場的な理由では売らない方が良いです。

[スポンサーリンク]

まとめ

- つみたてNISAで期待される儲けは、20年間の積み立てで、投資額の1.2~1.8倍程度。コスト面なども勘案すると、1.2~1.5倍程度の儲けが出たら成功

- 運用益に税金がかからないのがつみたてNISAの良いところ。金融課税は将来的に改正される可能性もあるので、非課税メリットを活用したい

- 少し儲かったからと安易に売らない方が良い。長く持ち続けたほうが(理論上は)利益を最大化しやすい

ここまで述べたように、つみたてNISAは満額を期待利回りの高い資産(米国株や全世界株など)に投資するのが、もっとも多くの利益を手にする可能性があります。ただ、いつもうまく行くとは限らないので、明るい未来と失敗した未来の両方を天秤にかけながら、投資する商品や投資額を決めるのが良いと思ってます。