以下の記事では、過半数の人がリスク無しの複利よりも低い運用成績になる可能性があることを紹介しました。

今回は運用年数と、価格の変動を表す「リスク」を変えることで、どういう変化があるのか知りたい、という話です。

結論から述べると、価格変動リスクがある資産を長期運用する以上、最終的な到達点が「元本割れ以上、理想的な複利以下」になる可能性が高いと予想されます。

過去の期待リターンを元に将来(老後)の生活を考える際には、当初想定したリターンよりも少し低めの運用成果をベースにプランを立てたほうが良いと思います。

[スポンサーリンク]

今回やりたいこと

投資信託の利回りを3%、毎月1万円投資するとして、

- 運用年数

- リスク

の2つの値を動かして、何人が「リスク無しの複利」から脱落するのか、を計算します。

リスクを動かして計算する

まずは、運用期間は一定で、リスクの数値を変えて運用成績を見てみます。

入力条件:リスクを5段階で変えてみる

入力条件は以下の通りです。

- 毎月の積立額:1万円

- 運用年数:10年(総投資額は120万円)

- リターン:3%

- リスク:1%、5%、10%、15%、20%の5段階

リスクがまったく無い運用では、100%の人が「138万円」の運用成績になります。

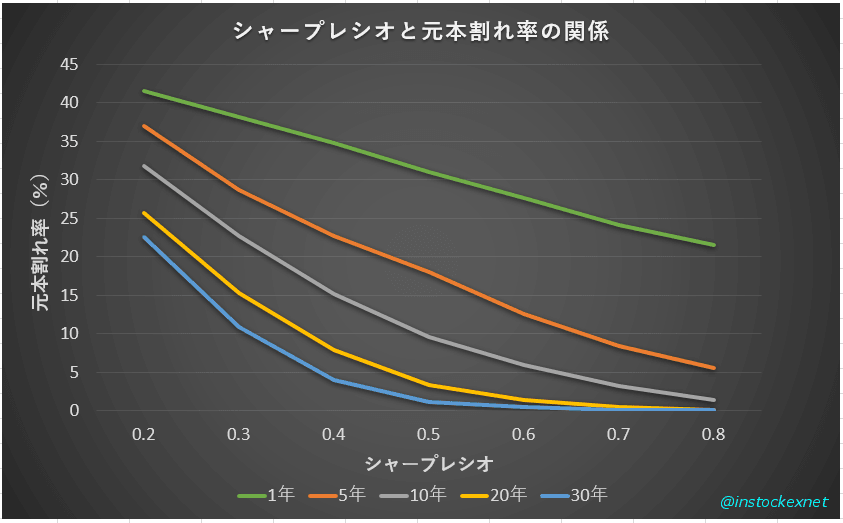

結果:シャープレシオが低いほど、成績が悪くなりやすい

| リスク | 理想的な複利 に達しない割合 |

|---|---|

| 1% | 6.77% |

| 5% | 40.60% |

| 10% | 47.51% |

| 15% | 50.45% |

| 20% | 54.33% |

ご覧の通り、同じ運用年数ならば、リターンに対してリスクが高い(つまり、シャープレシオが低い)ほど、リスク無しの複利よりも悪い成績になる確率が高まります。

シャープレシオが低い市場と言えば・・・・・・、日本株式でしょうかねw

ちなみに、シャープレシオの低い商品ほど、元本割れの確率が高くなります。

リターンに対してリスクの高い商品は、「リスクが高いため」に、うまく行くケースもうまく行かなかったケースも満遍なく生じるようなイメージですね。

時間を動かして計算する

今度は、リスクを一定で時間軸を変えて運用成績を見てみます。

入力条件:時間を5段階で変えてみる

入力条件は以下の通りです。

- 毎月の積立額:1万円

- リターン:3%

- リスク:7%

- 運用年数:2年、5年、10年、20年、30年の5段階

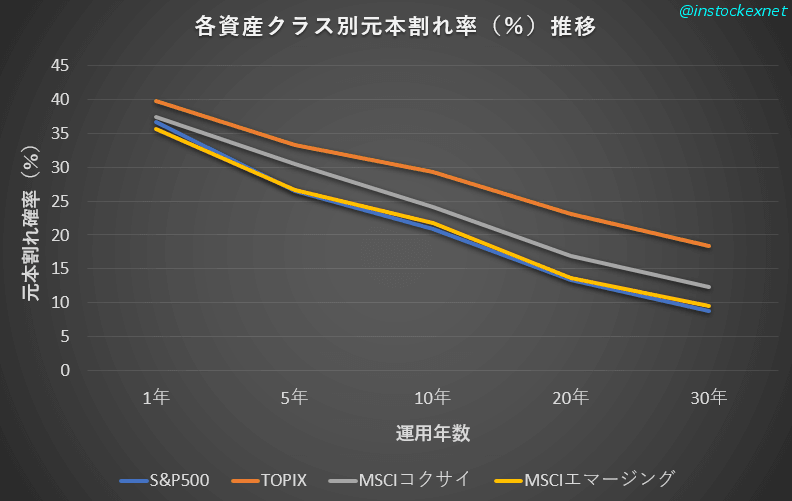

結果:運用期間が長いほど、理想的な複利に届かない確率が高い

| 運用年数 | 理想的な複利 に達しない割合 |

|---|---|

| 2年 | 35.21% |

| 5年 | 40.61% |

| 10年 | 43.96% |

| 20年 | 47.80% |

| 30年 | 50.14% |

ご覧の通り、運用年数が長くなるほど、理想的な複利に達しない割合が増えていきます。

ただし、過去記事でも触れたように、運用年数が長くなるほど、元本割れする確率も下がっていきます。

そのため、ある程度効率的に運用できる商品を長期運用すると、おおよそ「投資元本以上、リスクなしで運用した理想的な複利以下」の間に運用成績が収まる可能性が高いです。

「ファンドの海」さんの話と一緒ですね。

まとめ:長期保有のリスクとリターンについて分かったこと(前編) | ファンドの海

この計算から学べること

- 極端にリスクの高い商品は選ばないほうが良い(選んでも良いが、将来の運用成果の「着地点」を予想しにくくなる)

- 長期投資は元本割れを回避しやすくなる一方で、当初目論んだ利回りに達しなくなる可能性も高い

それでも長期投資が有利なことには変わりないので、やはり長く運用しましょうってことで。

前回の記事にも書きましたが、過去の期待リターンから将来のお金のことを目論むなら、割と控えめな利回りで計算したほうが良いですね。

[スポンサーリンク]

まとめ

- リターンに対して、リスクの高い商品(シャープレシオの低い商品)を運用し続けると、リスクが高いために上手くいったケースから上手くいかないケースまで広く分布するようになる

- 同じリスクリターンで運用時間を変えると、元本割れの確率が下がる一方で、理想的な複利に達しない割り合いも増えていく

- つまり、平均的な20年後の投資信託の運用成果のイメージは、「元本割れ以上、理想的な複利以下」の運用成績に収まる結果である

なお、乱数計算の結果と、実際の投資信託の運用成績は大きく異なります。

いくら過去を綿密に分析したとしても、将来のことは誰にもわからないので、その点はご注意ください。

ここまでの話は、あくまでただの数字遊びです。