この記事では、筆者(@instockexnet )がネット等を見てて「誤解しているな」と思った、つみたてNISAのよくある誤解点・勘違いされやすいポイントを紹介します。

筆者は2014年から投資信託の運用を行なっており、そこそこ運用経験はあるほうだと思っています。

最初に概要だけまとめておくと、以下の通りになります。

- 元本割れの恐れもあるので、「プロが運用する」「金融庁お墨付き」を鵜呑みにして、元本保証の預金感覚で始めない

- iDeCoとの類似点が多いので、両者を混同しないように。つみたてNISAの掛け金は非課税にならない

- つみたてNISAには年末調整や確定申告などの定期的な面倒な事務手続きはない。運用の手間はかからない

先日まとめた、つみたてNISAの初心者向けのまとめ記事もどうぞ。

[スポンサーリンク]

投資信託はプロが運用しても値下がりする

ネット上の投資信託関連のコンテンツでは「プロが運用するから安心」と書かれているものが多いです。

が、これをしばしば「プロが運用するなら、値下がりするわけがない」と勘違いされている方がいらっしゃるように思います。

しかし実際には投資信託の価格は下がることもありますし、さほど値上がりしないこともあります。

上記記事で触れたように、投資信託の価格(基準価額)はおおよそ投資信託が保有する株式・債券の評価額で決まります。

だから相場が不調なときは、たとえプロが運用していても、どうしても値下がりは避けられないのです。

値下がりしても「ダメな投資信託」とは限らない

投資信託(特につみたてNISA対象の投資信託)は10年や20年という単位で資産を成長させるものなので、たかが半年や1年で成果を求めるものではありません。

「長期投資の中で、ある程度の元本割れはしょうがない」との心積もりは必要ですし、1円も元本割れさせたくないなら、投資はやめたほうが良いです。

「金融庁お墨付き」は必ず儲かるという約束ではない

結論から述べると、たしかにつみたてNISAは金融庁お墨付きの投資信託ばかり選べますが、それは「必ず儲かる商品」が選択されたのとは異なります。

つみたてNISA対象の投資信託は、金融庁が「お墨付き」を与えたものばかりです。

ただ、こちらも「金融庁がお墨付きを与えたのだから、儲かる商品ばかり」と勘違いされている方がいらっしゃいます。

この金融庁のお墨付き、どんな条件なのかご存知でしょうか。

長期の積立・分散投資に適した一定の投資信託

○例えば公募株式投資信託の場合、以下の要件をすべて満たすもの

- 販売手数料はゼロ(ノーロード)

- 信託報酬は一定水準以下(例:国内株のインデックス投信の場合0.5%以下)に限定

- 顧客一人ひとりに対して、その顧客が過去1年間に負担した信託報酬の概算金額を通知すること

- 信託契約期間が無期限または20年以上であること

- 分配頻度が毎月でないこと

- ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないこと

これは基本的に、投資信託のコスト(手数料)と運用期限に制限を設けたのであって、例えば1年でどれだけ儲けるべきか、といった条件ではありません。

つまり、金融庁のお墨付きと投資信託の儲けにはほとんど関係がないのです。

上述の通り、投資信託の価格はファンドが保有する株式や債券の価格で決まりますから、金融庁お墨付き商品でも値下がりすることもあります。

金融庁のお墨付きと投資した商品の損益にはなんら関係がないことにご注意ください。

配当金や分配金は貰えなくとも資産は増えている

結論から述べると、つみたてNISA対象の投資信託からは分配金をもらえませんが、投資信託が受け取った分配金そのものはファンドの純資産に組み込まれています。

つまり間接的にあなたの資産は増えていますし、教科書どおりの「複利運用」も行なわれていると考えて良いです。

例えば、楽天・全米株式インデックス・ファンドや楽天・全世界株式インデックス・ファンドは多くの方に関心をもたれており、前者が米国のETF「VTI」、後者はやはり米国ETF「VT」に投資していることをご存知の方は多いと思います。

ツイッター上では楽天・全米株式インデックス・ファンドではなく本家のVTI(もしくは楽天・全世界株式インデックス・ファンドではなくVT)を保有する方も多いので、「VTI(VT)から分配金を貰った」とのツイートをみて、楽天・全米株式インデックス・ファンドや楽天・全世界株式インデックス・ファンドから分配金を貰えないことを不安に思う方もいらっしゃるようです。

しかし、実際には、投資信託はこれらETFからの分配金を受け取っています。

私たち個人投資家に分配はされませんが、確かに投資信託内部の財産はETFの分配金の分だけ増えているのです。

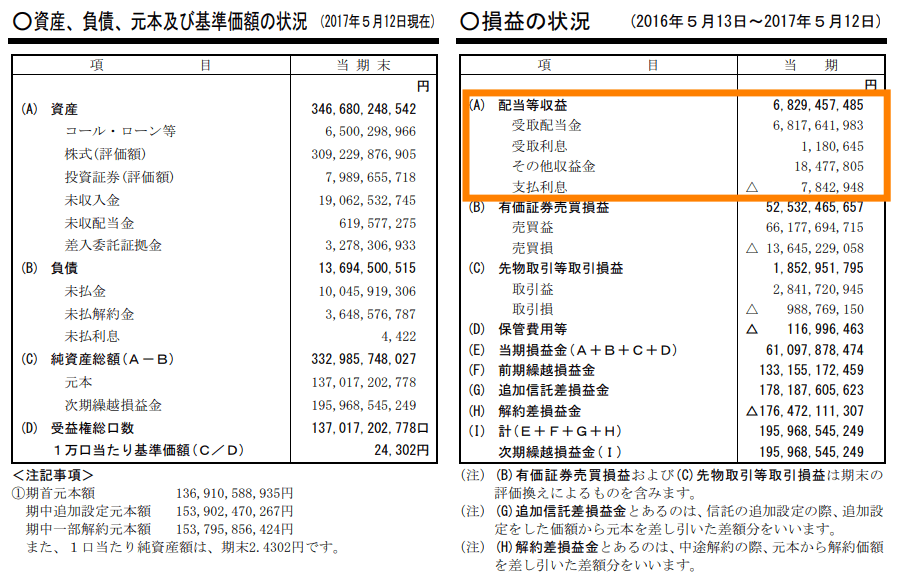

ファンドがいくら配当金をもらい、その結果純資産がどのくらい増えたのかは、運用報告書(全体版)を確認するとチェックできます。

出典:eMAXIS slim 先進国株式インデックスファンドの運用報告書

この画像のeMAXIS slim 先進国株式インデックスファンドは分配金を出さない投資信託ですが、ファンド自体は配当金を受け取って運用している、というわけですね。

非課税でおトクになるのは利益を確定したときだけ

結論から述べると、つみたてNISAで「非課税でお得な思い」をできるのは、買った投資信託が売却時(20年後)に利益を上げていたときだけです。

ただ積み立てるだけでは非課税のメリットは受けられません。

このあたりは、よく似ている制度であるiDeCo(個人型確定拠出年金)との混乱が見られます。

| つみたてNISA | iDeCo | |

|---|---|---|

| 毎月の掛け金は非課税になる? | ならない | なる |

| 運用で得た利益は非課税になる? | なる | なる |

| 運用で損失が出た場合は? | 非課税メリットはない | 掛け金が非課税なので、非課税メリットはある |

iDeCoは支払った掛け金を控除できるのに対し、つみたてNISAは運用で得た利益を非課税にできるのみ、です。

iDeCoで毎月2万円支払えば、所得から24万円控除できますが、つみたてNISAで毎月2万円支払っても所得からは1円も控除できません。

その代わり、iDeCoは支払った額の取り崩しに制限がある(最短で60歳まで出金不可)など、運用上の制限もあります。

つみたてNISAとiDeCoは一長一短な制度であり、どちらかと言えばいつでも出金できる(解約できる)つみたてNISAのほうが選びやすくなっています。

確定申告などの事務手続きは不要

つみたてNISAなら、

- 年末調整

- 確定申告

といっためんどくさい手続きは一切不要です。

運用のために企業に承諾を得る必要も無いですし、非課税メリットのために毎年何らかの書類を提出したりする必要もありません。

以下の記事にも書きましたが、つみたてNISAをはじめることで、配偶者控除などの今受けている非課税が無くなることもありませんよ!

[スポンサーリンク]

まとめ

- 投資信託は「プロが運用するか儲かる。金融庁認定だから儲かる」は間違い。運用状況次第では損をすることも知っておこう

- iDeCoとの類似点や相違点についてチェックしておこう。掛け金そのものが非課税になるのがiDeCo。つみたてNISAは運用で得た利益を確定したときだけ非課税メリットを受けられる

- つみたてNISAは定期的な事務手続きが不要。保険料控除のような手続きも、確定申告も不要です

ネット等を見ていて「誤解が多いな」と思ったのはこのあたりですね。

特に「プロが運用する」「金融庁お墨付き」は初心者にとってかなり誤解を招く言葉になっている気がします。

実際にはある時は値上がりしたり、またある時は値下がりしたりしながら、将来的には値上がりを期待するのがつみたてNISAなので、そのあたりをしっかり知っておいてほしいなと思います。