セゾン投信が提供する長期投資のシミュレータ(セゾン号の道しるべ)を使ってみたのですが、「新興国株式を買っておけば老後安泰」という結果になってしまうので、「いやいや、それは違うだろう」ってことで記事にしたいと思ったのです。

長期投資シミュレーション~セゾン号の道しるべ~ | セゾン投信

セゾンの投信を買うメリットすらないw

投資信託の価格変動(リスク)を考慮しないシミュレーションは常に理想的で、現実よりも話が上手く行き過ぎる結果がでます。それを鵜呑みにして、まったく同じように運用しようとすると、ほぼ確実に失敗します。

以下、セゾン号の道しるべの資産の取り崩しシミュレーション(2020年7月20日時点の機能)を例に紹介します。

では、一緒に見ていきましょう!

[スポンサーリンク]

簡単な機能の紹介

ここではセゾン号の道しるべのうち、老後取り崩しシミュレーションをスクリーンショットで紹介します。

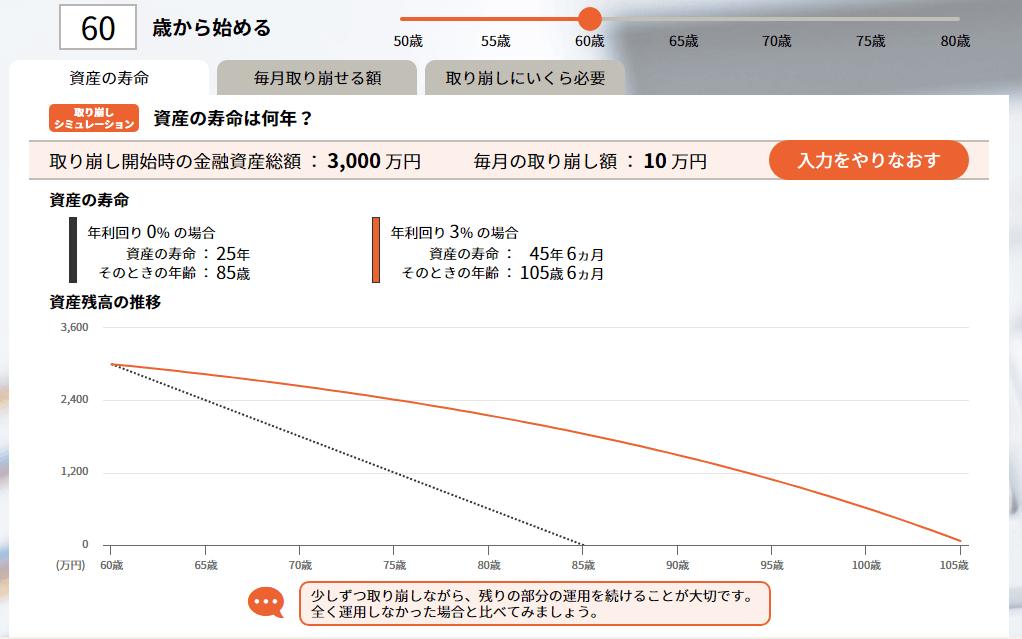

出典:資産取り崩しシミュレーション(セゾン号の道しるべ)

セゾン号の道しるべに入力できるのは以下の4つです。

- 年齢

- 金融資産

- 取り崩し額

- 想定利回り

例えば標準状態の設定でシミュレーションを行なうと以下のような結果を得られます。

★標準状態の設定

- 年齢:60歳

- 金融資産:3000万円

- 取り崩し額:毎月10万円

- 想定利回り:3%

出典:資産取り崩しシミュレーション(セゾン号の道しるべ)

上記画像の結果は、本来運用せずに毎月10万円を取り崩すと、60歳から25年後の85歳で資産が枯渇しますが、資産を利回り3%で運用しつつ取り崩すと、なんと105歳まで資産が長持ちしますよ、ということを示します。

資産運用すれば「人生100年時代」にも十分耐えられるというのです。

この結果だけ見たら、老後は資産運用しましょうって気になりますよね。

問題点:資産は計算よりも早く枯渇するだろう

しかし、投資には価格変動があるため、このシミュレーションどおりに都合良く取り崩すことはできません。

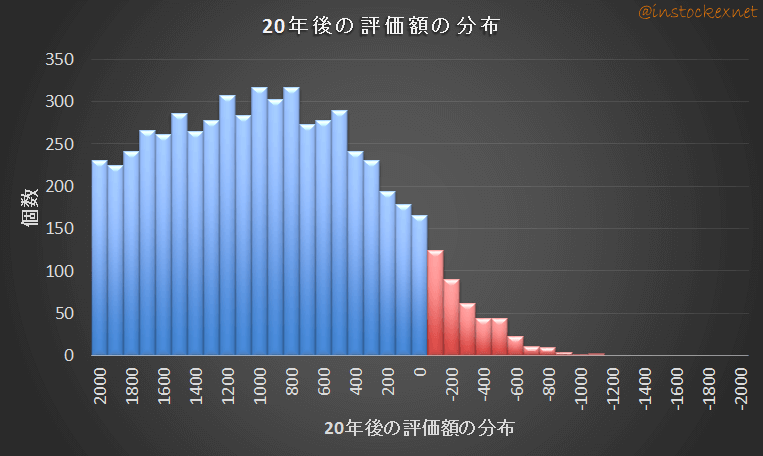

以下は利回り3%ですが、11%のリスク(価格変動)を想定して10,000回の取り崩しシミュレーションを行なったものです。やはり毎月10万円(1年間で120万円)の取り崩しを仮定しています。

3000万円を取り崩しながら運用したときの20年後の評価額の分布。赤いバーは資産枯渇(出典:筆者作成)

筆者の計算結果によると、60歳から運用を始めて20年後(80歳時点)で約4%のデータは3000万円を全て失います。なんと運用せずに毎月10万円を取り崩すよりも早く資産がなくなってしまったのです。

同様に、3,000万円が枯渇するピークは約30年後(90歳時点)で、セゾン投信のシミュレーションで得られた105歳まで資産が持たない可能性があるのです。

この理由は下記記事でも検証したように、リスク資産が価格変動を伴うからで、リターンに対して価格変動が大きいほど、取り崩し可能年数が短くなってしまいます。

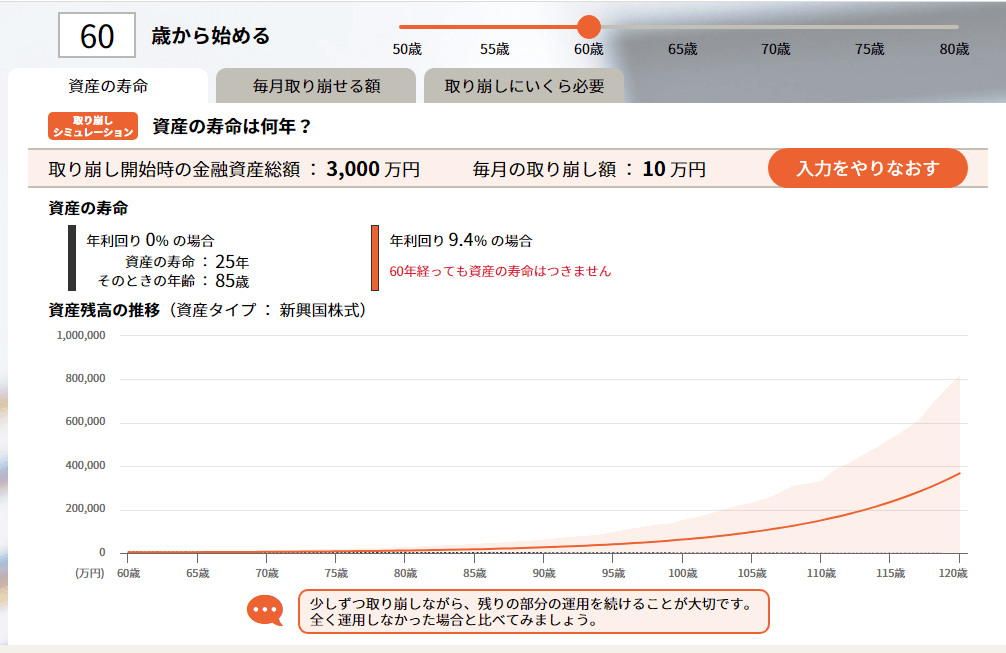

ちなみに、新興国株式を参考にすると、セゾン号の道しるべでは60年経っても資産が減らないことになってしまいます。これでは「新興国株式に投資しておけばオッケー」という極めて危険な誤解を与えそうです。

出典:資産取り崩しシミュレーション(セゾン号の道しるべ)

「定額」での取り崩しは難しい

セゾン号の道しるべは「定額取り崩し」をシミュレートしたアプリです。

問題点として、定額売却は金融危機時により多くの「口数」を減らしてしまうため、相場の回復に弱いデメリットがあります。単刀直入に述べると、タンス預金よりも早く資産がなくなるかもしれないのです。

例えば60歳から90歳までと、ある決まった年数まで確実に資産を持たせたい場合には、「定口取り崩し」のほうが向いています。

例えば、投資信託の保有口数が300万口あるならば、これを取り崩したい期間(例えば300ヶ月)で割ることで1ヶ月あたり1万口ずつ売却するのです。1ヶ月ごとの得られる金額は投資信託の評価額次第ですが、早期に資産が枯渇する可能性はなくなります。

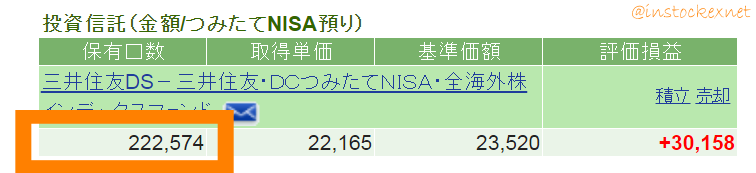

出典:筆者SBI証券口座

他にも、定率取り崩しという考え方もあり、これは定額と定口の中間的な結果になります。

[スポンサーリンク]

まとめ

- セゾン投信の長期投資シミュレーション(セゾン号の道しるべ)を使えば、積み立てシミュレーションと取り崩しシミュレーションを利用できる

- 価格変動を想定していないため、得られる結果は極めて理想的なものになる。現実はシミュレーション結果よりも悪い可能性が高い

- 老後取り崩しは定額よりも定口のほうが安心できる。定額は相場が悪いと予想よりも早く資産がなくなってしまう

なお、この手のシミュレーションはFPらのライフプラン作りでもよく利用されています。しかし、やはり価格変動を想定しない運用は計算がうまくいきすぎるので、注意してください。

投資はあくまで、「どこかのタイミングで損をするかもしれない」ことを前提にプランニングしたほうが安心です。