東北投信のサイト内検索でSBI資産設計オープン(資産成長型)(愛称:スゴ六)の検索をされた方がいらっしゃったので記事にしましょう。

SBI資産設計オープン(資産成長型) | 三井住友トラストアセットマネジメント

スゴ六はもともとは良い商品でした。が、ライバル商品の登場や、運用会社がつみたてNISA用にSBI資産設計オープン(つみたてNISA対応型)を作ったことで、純資産が分散してしまい、今では存在感のないバランスファンドの1つにまで成り下がってしまいました。

さて、スゴ六に投資するかどうか、ということで、この記事では以下のような事柄を紹介します。

★この記事の結論

- スゴ六は2015年頃までは定番バランスファンドだった。しかし、ライバル商品に差をつけられて没落

- スゴ六は新興国を含まないアセットアロケーション。コロナ相場では8資産均等型よりも下落を抑えられた

- アセットアロケーションは悪くないものの、コストがやや高い点と、商品の継続性に不安要素がある。他の商品に代替することで、より低コスト化できる

では一緒に見ていきましょう!

SBI資産設計オープンを活用した資産形成シミュレーションは以下の記事にて解説しています。

[スポンサーリンク]

スゴ六なつかしいです(笑)

筆者が投資信託に関心を持った2015年頃、インデックスファンドのおすすめバランスファンドと言えば、以下の3つでした。

★2015年頃のおすすめバランスファンド

- SBI資産設計オープン(スゴ六)

- 世界経済インデックスファンド

- eMAXIS バランス(8資産均等型)※スリムではない

この3ファンドの信託報酬はどれも0.5%以上で、今から思えばややコスト高めです。

その後は低コストファンドが多数登場した一方で、SBI資産設計オープン(スゴ六)はコスト据え置き。さらには「SBI資産設計オープン(つみたてNISA対応型)」という謎のファンドまで登場して、商業的には失敗してしまった感があります。

SBI資産設計オープン(つみたてNISA対応型) | 三井住友トラストアセットマネジメント

2020年現在では、名前を聞くことがなくなってしまいましたね。

もしスゴ六の信託報酬が0.2%台ぐらいまで下がれば、また復権するかもしれません。が、三井住友トラストアセットマネジメントは他のファンドも含めて、信託報酬の引き下げを行っていません。復権は(今のところ)望み薄です。

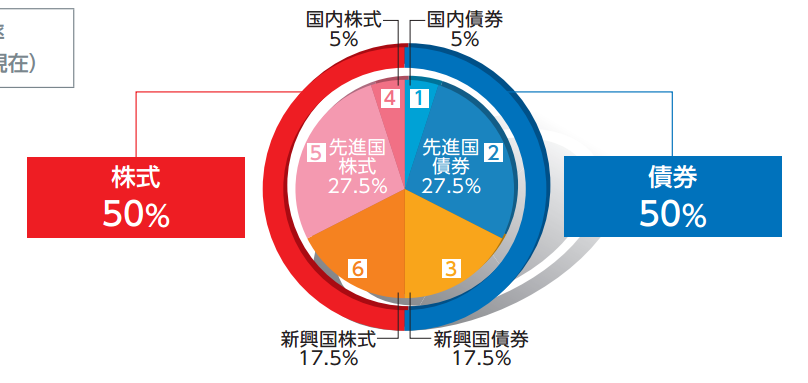

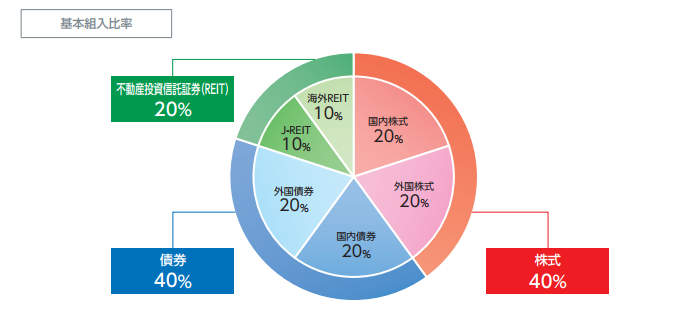

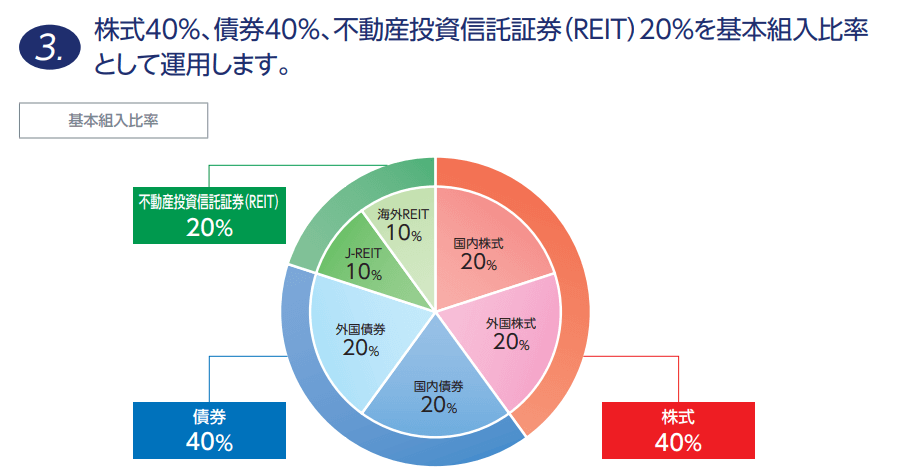

新興国を外したミドルリスクのアセットアロケーション

以下はスゴ六のアセットアロケーションで、スゴ六無印もつみたてNISA対応型も共通です。

出典:https://www.smtam.jp/fund/pdf/_id_510139_type_k.pdf

投資先は日本と先進国の株式と債券に加えて、すこしだけREIT(不動産投資信託証券)が加えてあります。新興国は含まれませんので、新興国嫌いの人には安心です。

債券の比率が40%ですので、バランスファンドとしては多からず少なからずといったところ。基本的にはミドルリスクミドルリターンな配分です。

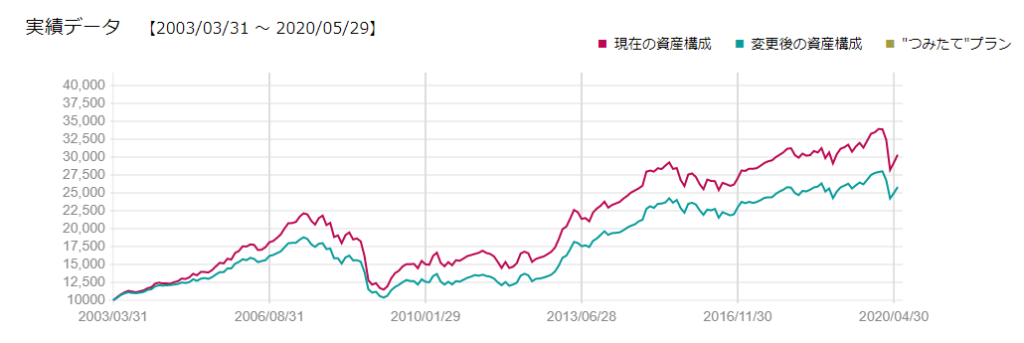

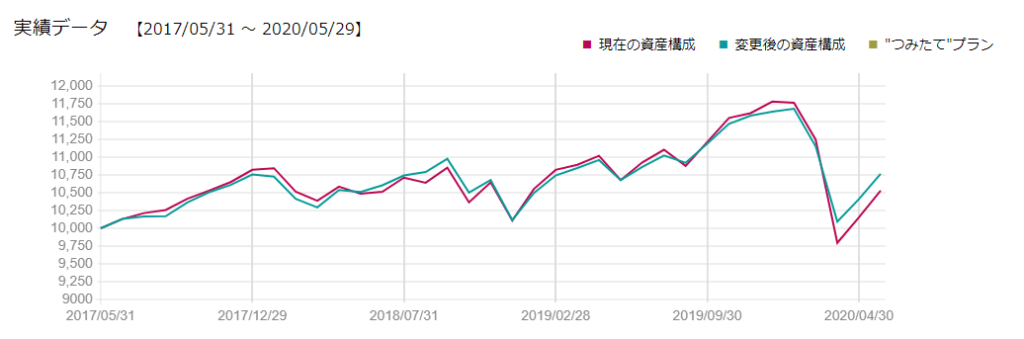

以下の図は8資産均等型(eMAXIS slim バランス(8資産均等型)など)とスゴ六のパフォーマンスを比較したもので、青緑の線がスゴ六と同じアセットアロケーションのパフォーマンスです。

出典:投信アシスト

出典:投信アシスト

リーマンショック前は新興国株式のパフォーマンスが優れていました。そのため、新興国株式を含まないスゴ六のパフォーマンスが負けています。

しかし、最近3年に限定すると、8資産均等型に対して、スゴ六がやや優れました。

最近のコロナ相場では、スゴ六と同じアセットアロケーションのほうが下落を抑えられました。ここでは新興国を含まないことがプラスに効いています。

スゴ六に投資するかどうかのポイント

こういう記事はおそらく「スゴ六に投資するかどうか」の判断が大切だと思うので、個人的に思うところを(ってか、みんなきっと同じこと考えると思います)。

★スゴ六に投資するか考える際のポイント

- SBI資産設計オープン(無印)はつみたてNISA非対応である

- SBI資産設計オープン(つみたてNISA対応型)の信託報酬が0.55%で、ライバル商品と比べると低くはない

今の時代、つみたてNISAは資産形成時のほぼ必須の制度になってます。そのため、昔から運用されている「無印」は、そもそも選択肢外になるのでは?と思います。

一方、SBI資産設計オープン(つみたてNISA対応型)は低コストと言えず、純資産も115百万円と少ないです(2020年4月23日現在)。このファンドの繰り上げ償還の条件の1つは「受益権の口数が30億口を下回ることとなった場合」です。最低でも30億円の資産が無ければ、運用会社はいつでも運用をやめられます。

つみたてNISA対応なので、簡単にはやめないでしょうけど。。

といった事情を勘案すると、アセットアロケーションはともかく、スゴ六のコストや継続性という観点でちょっと厳しさを感じます。

個人的には、4資産均等型(<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)など)をつみたてNISAで購入し、余剰資金でeMAXIS slimシリーズの国内REITと先進国REITを特定口座でそれぞれ購入しても良いと思います。

そうすればスゴ六以上に信託報酬が低く、早期償還リスクもないポートフォリオを構築できます。ついでに、配分をうまく管理することで、スゴ六と同等のアセットアロケーションを再現できます。

[スポンサーリンク]

まとめ:信託報酬と継続性も考慮してみて

- スゴ六は2015年頃までは定番バランスファンドだった。しかし、ライバル商品に差をつけられて没落

- スゴ六は新興国を含まないアセットアロケーション。コロナ相場では8資産均等型よりも下落を抑えられた

- アセットアロケーションは悪くないものの、コストがやや高い点と、商品の継続性に不安要素がある。他の商品に代替することで、より低コスト化できる

SBI資産設計オープンは「新興国は信用しない」というスタンスの商品なので、8資産均等型の代替商品としてはベストでした。しかし、ライバル商品も豊富な現状では「もうちょっと頑張ってほしかったですね」といったところです。

ちなみに、当時のライバル商品だった世界経済インデックスファンドとeMAXIS (slim)8資産均等型の記事も置いておきます。