2018年1月1日より「つみたてNISA」が開始されました。利用する証券会社や投資信託選びはもう終わりました?

今回は「もしも「つみたてNISA」の運用に失敗したら」という仮定のもとで、ちょっとしたシミュレーション事例等を紹介します。

結論から述べると、「つみたてNISA」は他の投資に比べてかなり平易な作りになっていますので、「失敗して借金したら・・・」という不安は無用であることは事前に書いておきます。

なお、つみたてNISAはいつでも積み立てをやめることができます。運用している銘柄変更もできますので、「合わなかったらやめる」もありだと思いますよ!

では、一緒に見ていきましょー!

[スポンサーリンク]

つみたてNISAに元本保証商品はない

最初に、つみたてNISAには「元本保証」の商品がないです。以下の記事で紹介するように、すべての商品は元本割れの可能性がありますので、1円たりとも損したくない人には不向きです。

元本割れとは、現在の時価が投資したお金を下回っている状態のことです。例えば、100円投資して、今は80円の価値しかないことを意味します。

ただ、いくら損をするかが気になるところですね。そこで簡単なシミュレーションや筆者のつみたてNISAの実績を紹介します。

元本割れシミュレーション

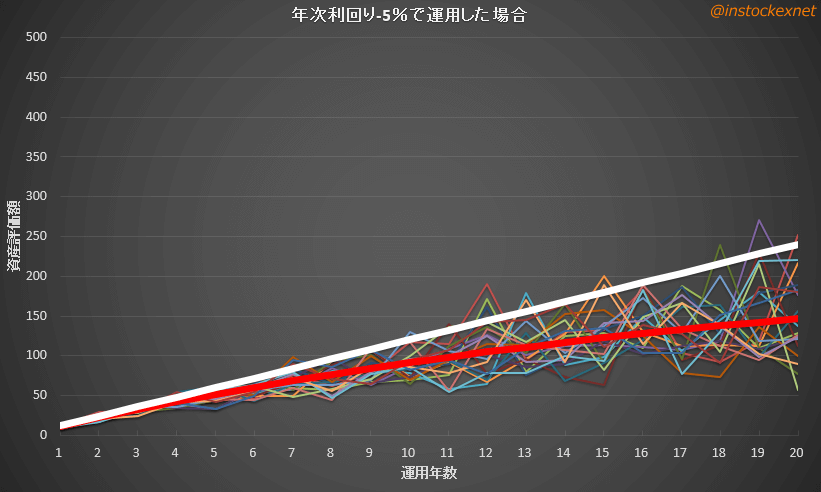

ここでは乱数シミュレーションを利用して「つみたてNISA」の運用失敗をシミュレートします。例えば、あなたが投資した投資信託が、今後20年間で以下のような成績だったとします。

★もし毎年、投資額の約5%ずつ値下がりする投資信託に投資したら

- リターン:-5%

- リスク:12%

このような酷い商品に投資してしまった場合、あなたの運用成績はどうなるのか、を計算したのが下表です。ちなみに、単純に毎月1万円を預金として20年間積み立てると、1万円 × 12ヶ月 × 20年 = 240万円。240万円を下回ると元本割れです。

以下で述べる成績はあなたの将来の運用成績を約束するものではありません。

| 評価額 | |

|---|---|

| 積立元本 | 240万円 |

| 中央値 | 140万円 |

| 平均値 | 147万円 |

| 最頻値 | 149万円 (16個) |

| 最大値 | 369万円 |

| 最低値 | 47万円 |

| 20年後 元本割れの確率 |

95.0% |

240万円の投資に対して、平均147万円(93万円の損失)のリターンとなりました。以下はその運用成績の分布をグラフに示したものです。

★関連記事

- 太い赤:リターン-5%での理想的な複利

- 太い白:投資元本(これを下回ると元本割れ)

- 細い線:乱数で得られた運用成績の例(1番から20番)

この結果から、毎年値下がりするような商品に積立投資を行なっても、積み立てたお金を100%失う可能性は低く、加えて元本割れして借金にはならない(0円を下回らない)ことがわかります。

コロナショックは大丈夫だった?

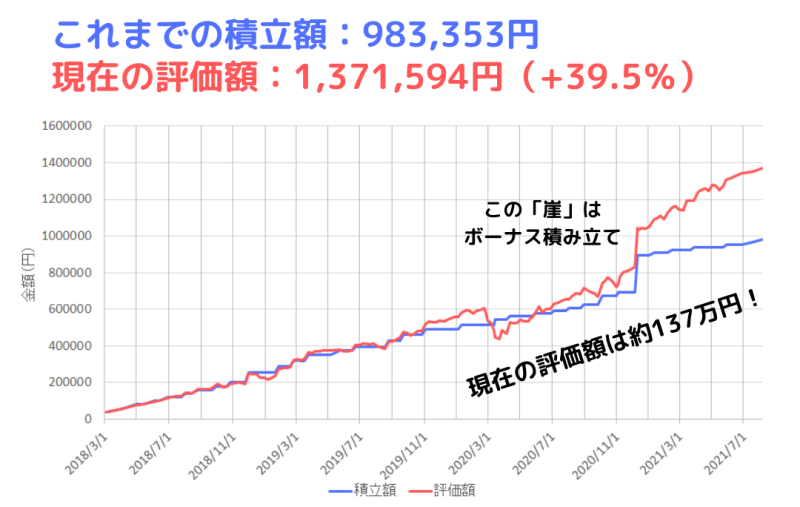

コロナショックも大丈夫でした。元本は割れましたが、借金にはなりませんでした。参考までに2020年3月の下落を経験した、筆者のつみたてNISAの損益の推移を紹介します。

2020年3月の下落(いわゆるコロナショック)では、一時的に15万円ほど減りましたが、それでも投資したお金がゼロやマイナスにはなっていません。投資した大部分のお金は残るんですよね。

元本割れが続いた期間はおよそ3か月間です。

ちなみに、2021年8月時点では+40%ほどの利益が積み上がっていますから、ここから先は結構な暴落が来ないと元本割れにはならないです。

つみたてNISAの元本割れを恐れる前に知っておいて欲しいこと

「つみたてNISA」なら元本は割れても借金にはならない

「つみたてNISA」では元本が割れても、借金になって周囲に面倒をかけてしまうことはありません。

よく、「投資に失敗したら借金する」「投資に失敗したら人生が狂う」と誤解されていることが多いのですが、「つみたてNISA」は異なります。

- 「つみたてNISA」の運用に失敗しても借金にはなりません

- 「つみたてNISA」の運用に失敗しても人生が狂うかは運用方法次第

つみたてNISAが借金にならない理由は、そもそも投資信託がそういった商品性だからです。「借金して人生が狂った」というのは、FXや先物取引などの「証拠金取引」というもので、投資信託とは運用の性質が異なります。

安心してください、つみたてNISAでは借金は生じません。

「つみたてNISA」なら「よくある失敗」を防ぎやすい

とはいえ、投資信託の失敗談もないわけではないです。ネットで「投資信託 失敗談」なんて検索すれば、いくつか探し出すことさえ可能です。筆者が見る限り、投資信託の運用失敗談にはいかのような「定番」があります。

★投資信託のよくある失敗談

- 初めての投資なのに、なぜか1,000万円や2,000万円といった大金を投資してしまう

- そもそも運用に向かないような、「際どい投資信託」を選んでしまう

- 金融機関の言うがままに投資信託を買ってしまう

しかし、「つみたてNISA」は以下の点で異なります。

- 毎月積み立て方式なので、1,000万円や2,000万円をまとめて投資することはできない(制度的にできません)

- 選択できる投資信託は、金融庁が選定したものに限られます

- 金融庁が選んだものなので、金融機関の言いなりで運用したとしても、ある程度まともな運用は見込めます

要するに、投資初心者のよくある失敗談の原因をかなり潰してあるのが「つみたてNISA」の特徴なんです。

もし元本が割れたらどうすればいい?

元本割れを気にせず積み立てるのが最適です。

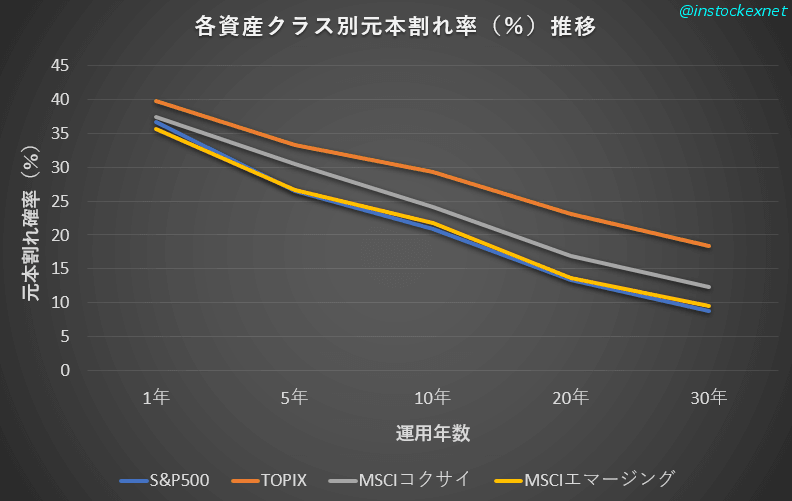

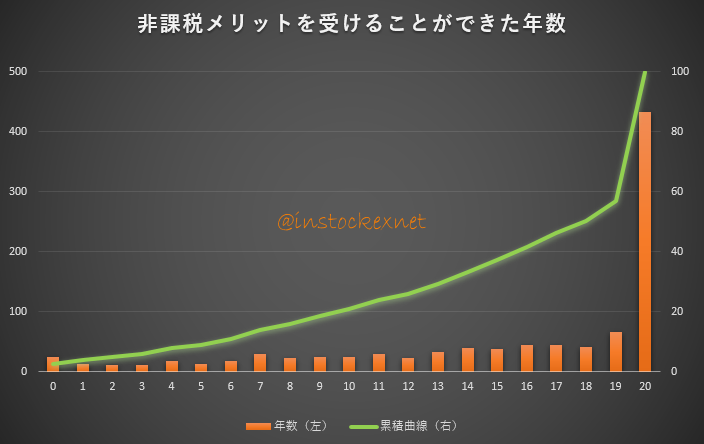

短くても10年〜15年ぐらいは運用するようにしてください。「つみたてNISA」は1年や2年で成果を求める制度ではありません(確率的には運用初期がもっとも元本割れしやすいです(下図))。

コロナショックではだいたい数か月、リーマンショックではだいたい数年ほどで相場が回復しました。将来の暴落も、おそらく回復を待つことで、元本割れは回復していくと個人的には考えています。

ちなみに20年後の元本割れについても計算してみたので、良かったらご覧ください。

[スポンサーリンク]

まとめ

- 「つみたてNISA」なら、年利がマイナスになり続けたとしても、投資した元本のある程度は保全される可能性が高い

- 「つみたてNISA」は、運用に失敗しても借金を抱えて債務整理になることは絶対にない

- しかし、シミュレーションのように投資した元本を割り込む可能性はゼロではないので、定期預金なども併用しながら、総合的に資産の増加を目指そう

つみたてNISAを試してみたいけど不安だなーって時は、100円からでも積み立てを試してみてください。元本部分が値動きするって、なかなか経験がないと伝わらないと思いますから、あなたの目で直接確認してみてほしいのです。

大丈夫。借金だけは絶対に生じませんから。

ちなみに毎月5000円で積み立てた時のシミュレーションは結構詳細に作ってみました。もし、積み立てることでどうなるかを知りたい場合には以下の記事をご覧ください。

その他のつみたてNISAに関するよくある質問は以下をご覧ください。