2019年7月現在、投資信託の積み立てについて議論するならば、「楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド(全世界株式))」の話は避けては通れません。

2017年9月に設定された当ファンドは、同年の優秀な投資信託を選ぶ、「投信ブロガーが選ぶ!Fund of the year 2017」のトップに選出されました。

投信ブロガーが選ぶ! Fund of the Year 2017

また、2018年の「投信ブロガーが選ぶ!Fund of the year 2018」でも第9位に選ばれるなど、安定的な人気を獲得しています。

楽天・全世界株式インデックス・ファンドの魅力は文字通り「全世界の株式に投資する」こと。もう、アセットアロケーションがどうとか、投資信託の組み合わせだとかを悩む必要がないんです。

楽天・全世界株式インデックス・ファンドの特徴を一緒にチェックしましょう。

[スポンサーリンク]

楽天・全世界株式インデックス・ファンドとは

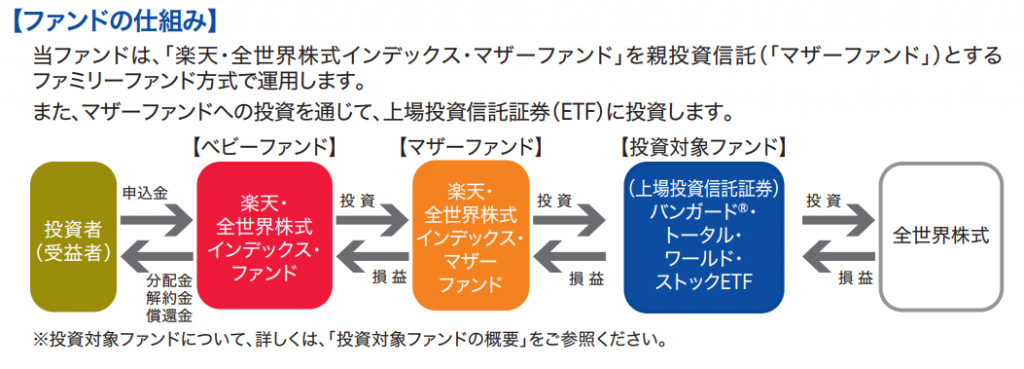

楽天・全世界株式インデックス・ファンド(協会コード:9I311179)は楽天投信投資顧問が運用する投資信託の1つで、日本、先進国(アメリカやEU諸国など)、新興国(中国など)の全ての株式に投資します。

楽天・バンガード・ファンド(全世界株式) | 楽天投信投資顧問

楽天投信投資顧問では、米バンガード社と提携して、楽天バンガードシリーズを販売しており、楽天・全米株式インデックス・ファンドなどの人気商品も多数リリースされています。

信託報酬や純資産などの基本情報

| 購入手数料 | 0% (ノーロード) |

| 信託報酬 実質コスト |

0.1296% 0.217% |

| 信託財産留保額 | 0% |

| 換金手数料 | 0% |

| 基準価額 | 楽天投信公式 モーニングスター |

| 純資産(ベビー) 純資産(マザー) 純資産(VT) |

266億円 238億円 11,871百万ドル |

| SBI証券ランキング つみたてNISA 設定件数 |

ランク外 |

マザーファンド

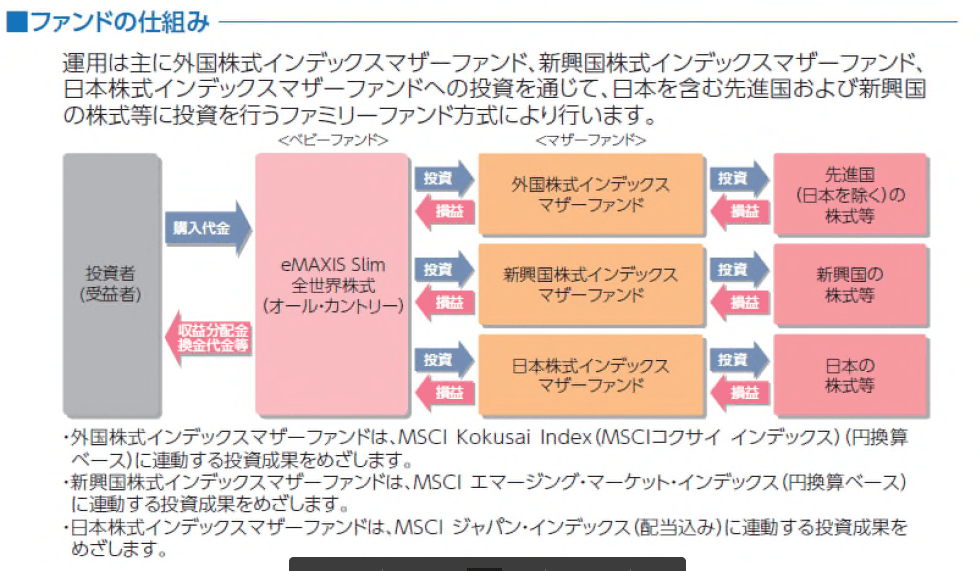

楽天・全世界株式インデックス・ファンドのマザーファンドは「楽天・全世界株式インデックス・マザーファンド」と言います。一般的なマザーファンドと異なり、本商品のマザーファンドはバンガード社のVTを買うだけです(後述)。

日本を含む、全世界の株式に投資

楽天・全世界株式インデックス・ファンドの投資先は、バンガード社(The Vanguard Group, Inc)の「バンガード・トータル・ワールド・ストックETF(VT)」です(ゆえに、本ファンドは「楽天VT投信」とも呼ばれます)。

バンガード・トータル・ワールド・ストックETF(VT) | バンガード

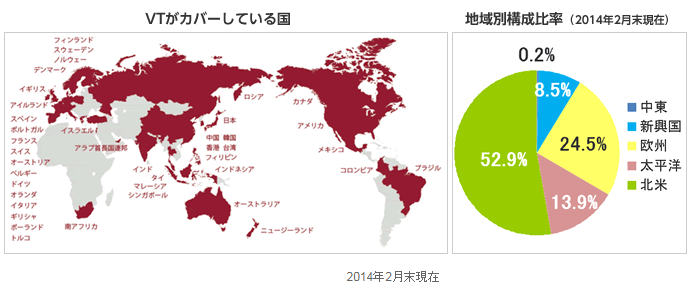

バンガード・トータル・ワールド・ストックETFは世界中の株式を各国の株価時価総額比率で購入しますので、VTを買う楽天・全世界株式インデックス・ファンドもまた全世界に投資する、という仕組みです。

出典:https://www.rakuten-toushin.co.jp/fund/nav/rivge/pdf/rivge_P.pdf

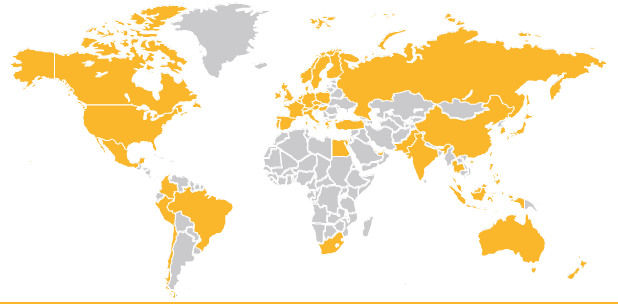

以下は、2014年にSBI証券がバンガード・トータル・ワールド・ストックETFを紹介した際の図で、VTの投資先(= 楽天・全世界株式インデックス・ファンドの最終的な投資先)を示したものです。

出典:SBI証券

私達が名前を知っている国はほぼ投資先に含まれているはずです。

ちなみに米国株だけに投資するなら楽天・全米株式インデックス・ファンドを選べます。

分配金が欲しいならVTを直接買おう

ところで、バンガード・トータル・ワールド・ストックETFに直接投資することもできます。楽天・全世界株式インデックス・ファンドは分配金や配当金を出しませんので、それらが欲しい場合にはVTを直接買ったほうが良いです。

- ETFからの分配金が欲しい

- 一般NISAなどを利用して、低コストに運用できる場合

- ドル建ての取引に知識がある・米国株投資に関心がある

2019年7月に、SBI証券、楽天証券、マネックス証券の3社は米国株(および米国ETF)の最低購入手数料を0ドル(無料!)に引き下げました。実際にはVTを手数料無料で買うことはできませんが、かなり安価な手数料で買える様になったのは事実です。

参考までに2019年7月時点でVTは1口76ドルで購入できますので、その際にかかる手数料は0.34ドル(76 × 0.45%)です。引き下げ前は5ドルもかかったのです。

楽天・全世界株式インデックス・ファンドは実質コストが高い?

2017~2018年の実質コストは高かった

2018年7月17日の決算によると、楽天・全世界株式インデックス・ファンドの実質コストは約9ヶ月で0.304%(年率換算で「0.502%」)で、「コストが高すぎるのでは?」と話題になりました。

ゼロからの新規立ち上げということもあり、ファンド純資産総額が成長する過程において継続的に発生したETF買付けに伴う売買委託手数料が協会規則に則って計算されたことにより、結果としてさらに大きな数値で表示されていることは事実です。

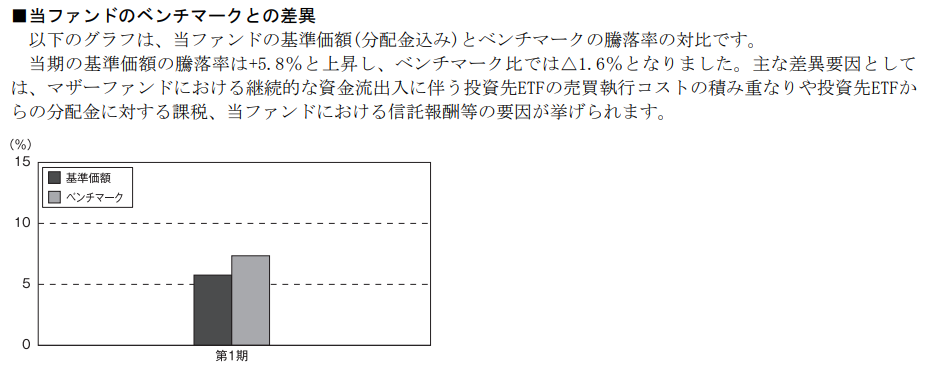

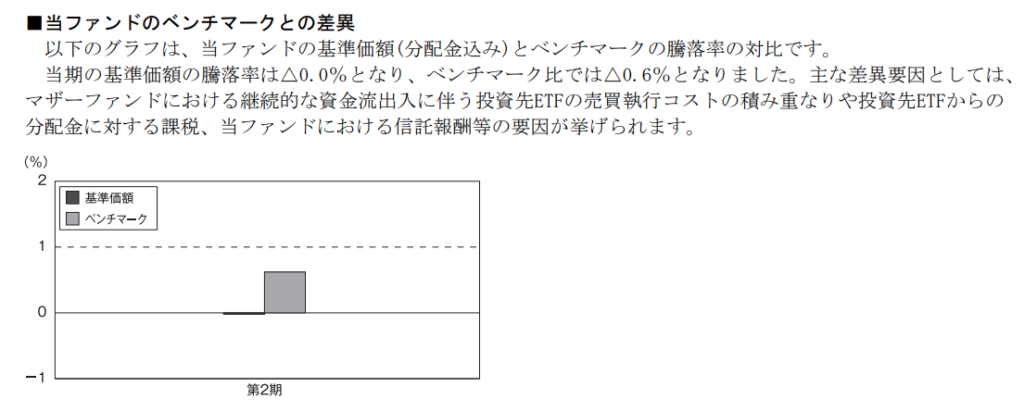

実際、楽天・全世界株式インデックス・ファンドはあまり成績が良くないのでは?という話は実質コストが出る前からありました。以下はベンチマークとの比較ですが、利回りで1.6%劣後していることがわかります。

出典:https://www.rakuten-toushin.co.jp/fund/nav/rivge/pdf/rivge_A.pdf

2018~2019年の実質コストは「0.217%」

2019年9月に発表された運用報告書によると、2018年7月~2019年の7月の合計費用は0.217%と、第1期のコストに比べるとかなり抑えられています。

第1期に比べると、ベンチマークとの乖離も抑えられています。

出典:https://www.rakuten-toushin.co.jp/fund/nav/rivge/pdf/rivge_A.pdf

楽天・全世界株式インデックス・ファンドの将来予測

アセロラを使って将来を予測してみましょう。アセロラの元データはJPモルガンアセットマネジメントの超長期マーケット予測2019を利用しています。資産配分は、記事執筆時点の以下の配分を利用しました。

- 日本株:8.3%

- 先進国株:82%

- 新興国株:9.7%

| 楽天VT投信 | |

|---|---|

| リターン | 4.35% ※信託報酬は考慮せず |

| リスク | 19.01% |

| 1年間の見込み損失額 | 投資額の33.7% |

※JPモルガンAMの超長期マーケット予測2019のデータを利用

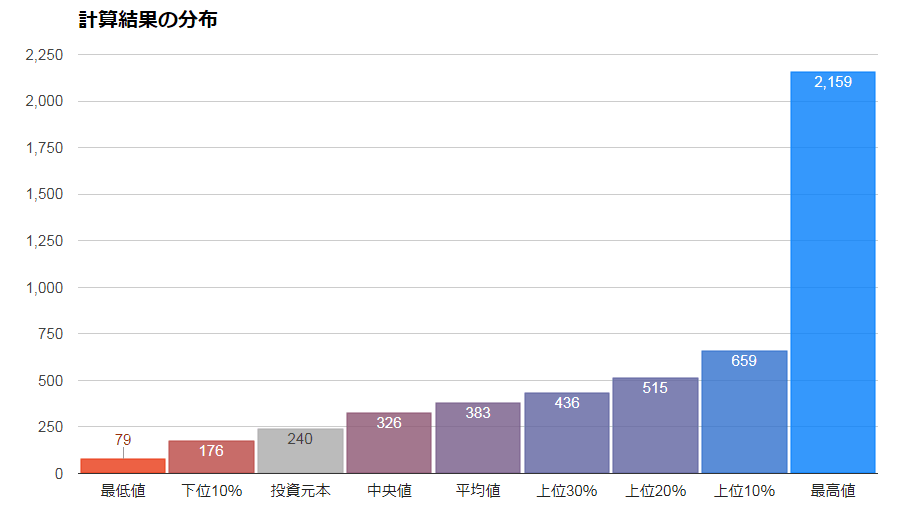

ここでは、毎月1万円を20年間積み立てた場合の将来予測を求めてみました。以下で述べる結果は、あなたの将来の運用成績を保証しませんので参考程度にご利用ください。

20年後はいくらに?

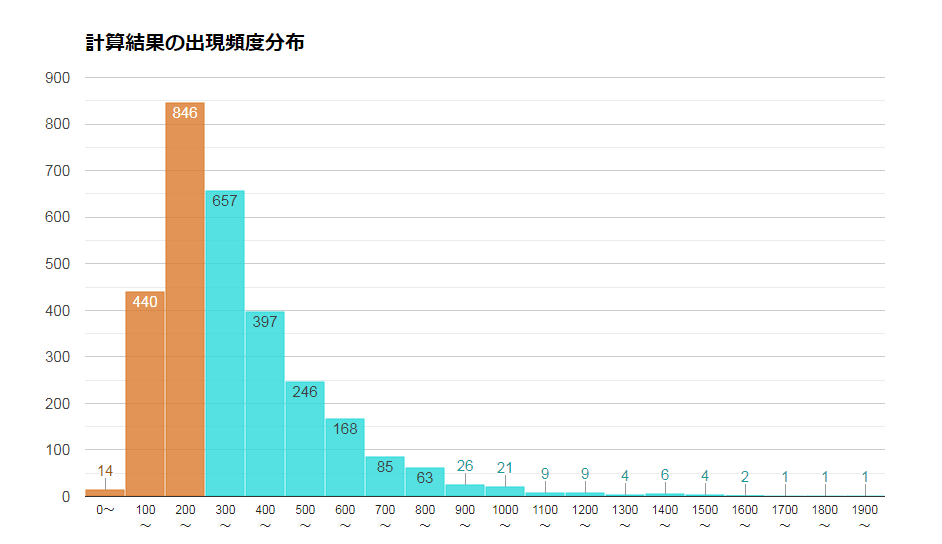

出典:JPモルガンAMの超長期マーケット予測2019のデータを利用しアセロラで算出

出典:JPモルガンAMの超長期マーケット予測2019のデータを利用しアセロラで算出

この計算では、240万円(毎月1万円 × 12ヶ月 × 20年)の積み立てに対し、中央値で326.4万円、平均382.8万円の運用成績になりました。正直なところ、他の投資信託に比べるとあまり増えないほうですね。

一方、20年後の元本割れの確率は26.5%でした。元本が割れて終わった場合、下位10%の運用成績は176万円(-64万円)ですので、大きく元本を割り込む可能性も低めです。

資産のすべてが株式で構成されているため、将来予測される損益もハイリスクハイリターンな傾向になりがちです。「損失は覚悟で利益を狙う」タイプの商品と言えます。

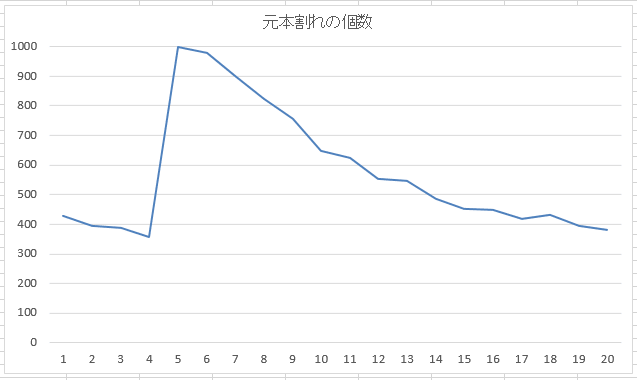

暴落回復シミュレーション

毎月1万円ずつ積み立てていたとして、仮にリーマンショックと同等の下落を経験したときに、その後何年含み損が続くかを求めてみました。今回のポートフォリオでは、運用5年目に-50.1%のリターン(1年間で投資額の半分を失う)になるものと仮定します。この-50.1%というリターンは2008年に実際に記録した下落幅です。

出典:筆者計算(リターン:4.35%/リスク:19.01%)

この計算では、5年目(暴落発生時)に全てのデータが含み損になります。その後、13年目(暴落発生から8年目)までに50%のデータが元本割れから回復します。20年目までには約60%の確率で元本割れから回復します。

つみたてNISAの場合、20年目(2037年)を過ぎると、1年目に買った分から順次特定口座に移されていきます。損失が出た状態で特定口座に移されると非課税メリットをまったく生かせなくなるため、運用期間中に暴落が発生しないことを願う限りです。

楽天・全世界株式インデックス・ファンドはどこで売ってる?

購入できる金融機関リスト

SBI証券や楽天証券など、ネット証券を中心に販売されています。

- エイチ・エス証券

- SBI証券

- 岡三オンライン証券

- auカブコム証券(旧:カブドットコム証券)

- GMOクリック証券

- ジャパンネット銀行

- ソニー銀行

- 立花証券

- 栃木銀行

- フィデリティ証券

- 松井証券

- マネックス証券

- 楽天証券

楽天証券で楽天カードを使って積立投資すると楽天スーパーポイントが付与されるのでお得です。

iDeCo(個人型確定拠出年金)は楽天証券で

2019年7月現在、楽天証券のiDeCoを使って楽天・全世界株式インデックス・ファンドに投資できます。

2019年7月時点でeMAXIS Slim 全世界株式(オール・カントリー)はiDeCoで購入できませんので、楽天・全世界株式インデックス・ファンドの優位性はありますね。

[スポンサーリンク]

まとめ

- 「楽天・全世界株式インデックス・ファンド」は日本を含む先進国と新興国の株式に投資できる商品。表向き低コストだが、1年目の実質コストは高めだった

- VTを直接買わないメリットとして、円ベースでわかりやすい点や、「つみたてNISA」を利用した資産形成に活用できることなど

- 運用はこれ1つを買うだけ。投資初心者にもオススメできるが、値動きは大きくなる可能性があるので、元本割れの可能性も承知で投資したい

「つみたてNISA」の銘柄選びに迷ったら楽天・全世界株式インデックス・ファンドで良いと思いますが、ライバル商品であるeMAXIS slim 全世界株式(オール・カントリー)の動向には注目です。