eMAXIS最適化バランスはリスク許容度の異なる5つの商品から成るシリーズです。

★eMAXIS 最適化バランスシリーズのラインナップ

結論から述べると、投資家に選ばれているのはマイストライカーかマイミッドフィルダーです。

診断ツール(ポートスター)を利用するとマイミッドフィルダーがもっとも選ばれやすいのですが、実際の運用ではマイストライカーがもっとも買われています。

個人的オススメはマイミッドフィルダーですし、実際に運用を行なっています。

以下、詳しく見ていきましょう!

[スポンサーリンク]

eMAXIS最適化バランスとは

リスクの異なる5つのバランスファンドシリーズ

eMAXIS最適化バランスは、債券や株式など複数の資産クラスをまとめて運用した、「バランスファンド」と呼ばれる投資信託です。

最適化バランスシリーズには以下の5種類の商品があり、それぞれで将来期待される利益と、相場が下落したときの見込み損失額が異なります。

★eMAXIS 最適化バランスシリーズのラインナップ

- マイゴールキーパー

- マイディフェンダー

- マイミッドフィルダー

- マイフォワード

- マイストライカー

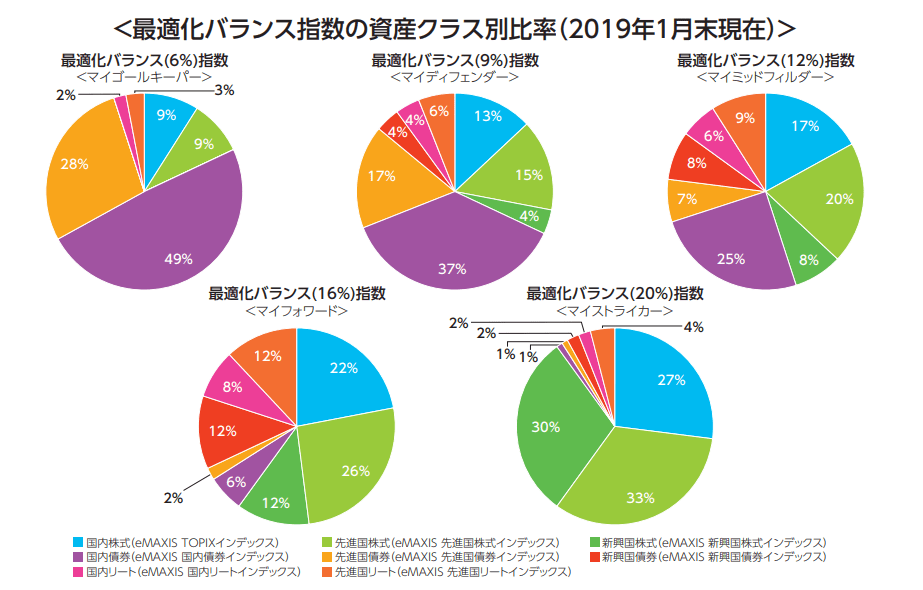

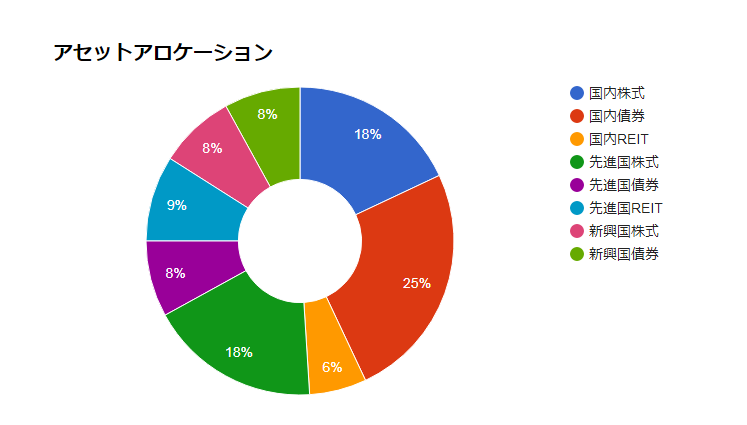

最適化バランスのアセットアロケーション(出典:https://emaxis.jp/pdf/koumokuromi/261422/261422_20191026.pdf)

マイゴールキーパーを除く4種類は、国内外の株式や債券、不動産投資信託など、8つの資産クラスから成り立ちます。

| 投資先 | 日本を含む全世界株式 日本を含む全世界債券 日本・先進国の不動産投資信託 |

| ベンチマーク | 合成指数 |

| 購入手数料 | 0% (ノーロード) |

| 信託報酬 | 0.55% |

| 実質コスト | – |

| 信託財産留保額 | 0.05~0.1% |

| 換金手数料 | 0% |

| 運用期限 | 無期限 |

| 純資産 | ー |

| つみたてNISA | ○ |

| iDeCo | × |

| 運用会社 | 三菱UFJ国際投信 |

一方、マイゴールキーパーは値動きが大きくなりやすい新興国株式と新興国債券を除いた6つの資産に投資します。

| 投資先 | 日本と先進国の株式 日本と先進国の債券 日本・先進国の不動産投資信託 |

| ベンチマーク | 合成指数 |

| 購入手数料 | 0% (ノーロード) |

| 信託報酬 | 0.55% |

| 実質コスト | – |

| 信託財産留保額 | 0% |

| 換金手数料 | 0% |

| 運用期限 | 無期限 |

| 純資産 | ー |

| つみたてNISA | ○ |

| iDeCo | × |

| 運用会社 | 三菱UFJ国際投信 |

コスト面の特徴

eMAXIS最適化バランスシリーズは全商品で信託報酬0.55%です。

slimシリーズなど、最近のネット証券の定番商品に比べると高コストですが、銀行で投資信託を購入する分には未だ低コストな部類です。

一方、実際にかかっているコストは約0.6%台と、やはりネット証券の定番低コスト商品に比べると高コストですが、銀行で入手できる商品としては安価です。

違いは最適化バランスの値動きの大きさ

5種類あるeMAXIS 最適化バランスの違いは値動きの大きさです。

ゴールキーパーからストライカーへ、「ポジションが前」にいくほど株式比率が多くなり、よりハイリスクハイリターン型の運用になります。

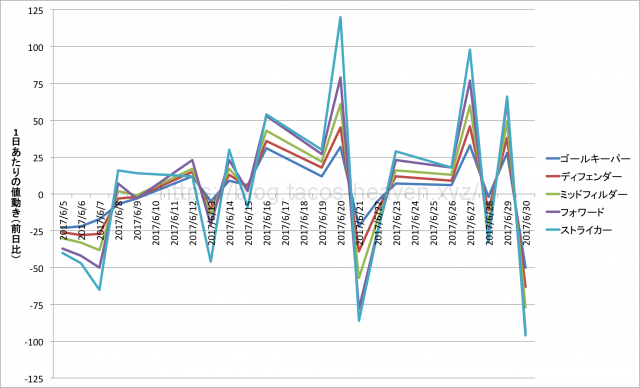

2017年6月5日から2017年6月30日までの、最適化バランス5種類の値動き(前日比)(出典:SBI証券の基準価額データを元に筆者作成)

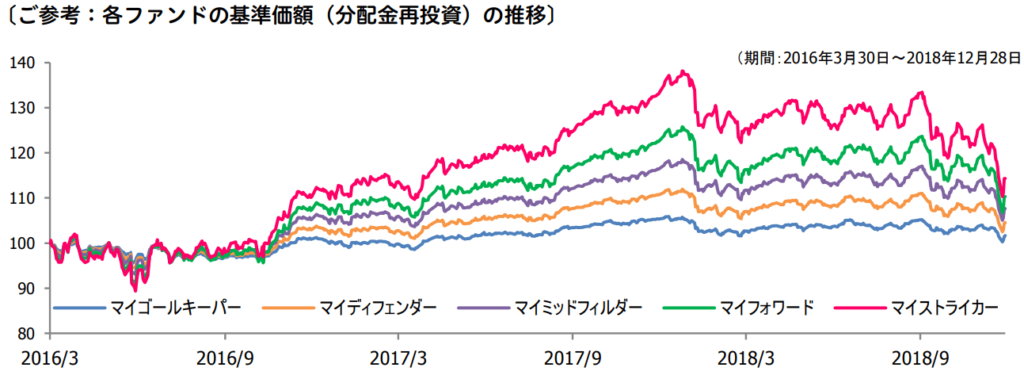

eMAXIS 最適化バランスシリーズの値動き(出典:https://emaxis.jp/text/261417_190201.pdf)

基本的に投資のリスクとリターンはトレードオフの関係のあり、高いリターンを求めるほど大きな損失の可能性も出てきます。

この図から分かるように、期間中もっとも利益が出ていた(基準価額が上昇した)マイストライカーは相場下落時の値下がりも大きく、一方でマイゴールキーパーはほとんど基準価額が動かない一方で、値下がりも限定的です。

独自コンテンツなども提供されています

話題にはなりませんが、一応eMAXIS 最適化バランスシリーズ専用のポータルサイトが作られるなど、運用会社はそこそこ本商品に力を入れているようです。

一応eMAXISシリーズだから??

公式サイトでは動画コンテンツなども配信されていますので、ぜひご覧になってみてください。

eMAXIS 最適化バランス運用報告リポート | 三菱UFJ国際投信

最適化バランスファンドのおすすめはどれ?

投資家の人気度合いで選ぶと?

5つのシリーズ商品の設定口数を比較すると以下の通りになります。

| 口数 | |

|---|---|

| マイストライカー | 2,499,467,267口 |

| マイフォワード | 1,268,002,510口 |

| マイミッドフィルダー | 2,303,430,954口 |

| マイディフェンダー | 763,076,768口 |

| マイゴールキーパー | 888,912,483口 |

出典:eMAXIS 最適化バランスシリーズ運用報告書

特に人気があるのはマイストライカーとマイミッドフィルダーです。

なお、一般的に投資信託の受益口数が10億口を下回ると、早期償還(運用をやめること)の可能性が生じます。

マイディフェンダーとマイゴールキーパーは今のところ10億口未満で、もう少し資産が増えて欲しいところです。

最もよく選ばれるマイミッドフィルダー

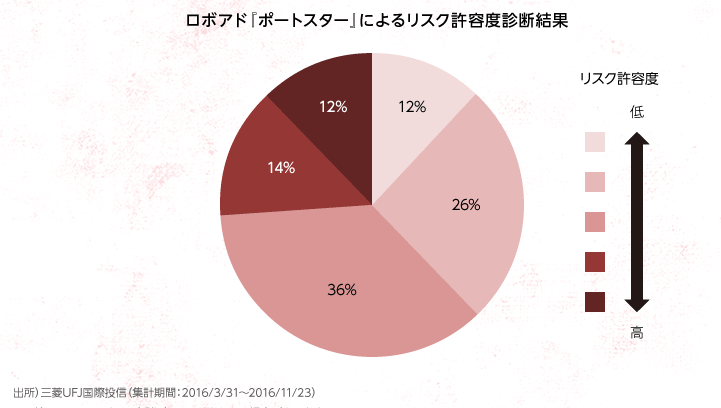

三菱UFJ国際投信が公開したポートスターの診断結果によると、最も多い36%のユーザーが中リスク中リターンのマイミッドフィルダーを選んだそうです。

出典:https://portstation.emaxis.jp/cafe/research01.html

この結果では次点がマイディフェンダーなのですが、実際にはマイストライカーのほうが選ばれている点は興味深いですね。

マイディフェンダーよりリスクを抑えると国内債券比率が高くなってしまうことから、債券の運用難を避けるためかもしれません。

筆者はマイミッドフィルダーに積み立て

一方、筆者はマイミッドフィルダーも選んでいます。銀行で買っていて、今も継続的に積み立て中です。

最適化バランスファンドはどこで買える?

2019年10月28日現在で多数の金融機関で購入できます。

楽天証券やSBI証券などのネット証券を利用する限りは、本商品シリーズを選ぶ強いメリットがありません。

銀行で(それなりに)低コストな投資信託を買いたいときに選択肢になる商品シリーズだと思います。

ただ、つみたてNISAではつみたてんとうシリーズがありますので、やはり本商品シリーズを積極的に選ぶ理由は薄いです。

「つみたてんとう」には8資産と4資産のバランスファンドしかありませんので、もう少し自由度が欲しい場合に選択肢に入れると良いと思います。

普通は商品の違いなどわからないと思うので、そういった場合にはつみたて8資産などで十分だと思います。

[スポンサーリンク]

まとめ

- eMAXIS 最適化バランスシリーズは、リスクとリターンの程度が異なる5つのバランスファンドから成り立つ商品シリーズ

- 個人投資家はマイストライカーとマイミッドフィルダーを選ぶことが多い。2019年1月時点でマイディフェンダーとマイゴールキーパーは早期償還の判断基準になる受益権10億口を下回る

- 簡単診断で商品を選定できる「ポートスター」を利用できる。ポートスター診断で選ばれやすいのはマイミッドフィルダー

ちなみに8資産均等型の記事もあるので、良かったら見ていってくださいね。